Tags: @Jan: TAC_DMI, AEX, bitcoin, Gann, grafieken, Technische analyse

Dit onderwerp bevat 491 reacties, heeft 30 stemmen, en is het laatst gewijzigd door ![]() JanS 5 jaren, 7 maanden geleden.

JanS 5 jaren, 7 maanden geleden.

-

AuteurBerichten

-

3 juli 2012 om 21:48 #link naar dit bericht

Dag van het Jaar.

03-07-2012Laatst had ik in een formule – een ander stukje formule- nodig wat voor mij de dag van het jaar uitrekende.

01-Januari is dag 1; 15-Januari is dag 15 enzovoorts.

Ik schreef daarvoor een stukje ta-script code.

Ik gaf als test in 30-06-2012 en had zonder verder na te denken als antwoord verwacht 366/2 à dag 183, het jaar 2012 is immers een schrikkeljaar.

De formule gaf echter als antwoord à 182.

Foutje in de formule?

Ik telde daarom de dagen van elke maand op en kwam inderdaad uit op 182.

De eerste helft van het jaar heeft dan 182 dagen, en de tweede helft van het jaar heeft er 184.

Hoe zit dit dan wanneer er geen schrikkeljaar is, nemen we 30-06-2011.

We zien dan dat 30-Juni valt op dag 181.

Weer is de tweede helft van het jaar langer (184 dagen) dan de eerste helft.

Nu zit dat verschil natuurlijk in de opbouw van de kalender; had Februari wat meer dagen gehad, en Augustus wat minder dagen etc. etc.Hoe is die wijze van tijdmeting nu eigenlijk opgebouwd?

De tijdmeting doen we door middel van de draaiing van de aarde om de Zon; en de draaiing van de aarde om zijn eigen as.

De draaiing van de aarde om zijn eigen as duurt ongeveer 24 uur en is één dag.

De draaiing van de aarde om de zon neemt ruwweg 365,25 dagen in beslag en om daar een beetje een fatsoenlijke kalender van te breien besloot men elk jaar 365 dagen te nemen en elk vierde jaar dan een extra dag in te lassen, wat men een schrikkeljaar noemde; daarnaast nog eens in de honderd jaar een extra correctiedag.

*

Johannes Kepler (1571-1630) had al ontdekt dat de draaiing van de aarde om de zon ellipsvormig verloopt en niet in een cirkel zoals men vóór zijn ontdekking dacht.

Een ellips heeft twee centerpunten, en volgens Kepler is de zon één van die twee centerpunten.

Dit heeft men samengevat in de eerste wet van Kepler: >- Alle planeten beschrijven ellipsvormige banen met de zon in één van de centerpunten <-.

–

De zon is het ene centerpunt van de ellips, en het andere centerpunt van de ellips ligt niet op de plaats van de zon, want dan was het een cirkeltje geweest ;).

Dit houdt automatisch in dat de afstand van aarde tot de zon, in zijn baan om de zon niet constant is, het ene moment zal de aarde verder van de zon afstaan dan op een ander moment in de ellipsvormige baan.

Ik heb dat even opgezocht op Wikipedia, en er zit inderdaad wat verschil in.

Het verschil is afhankelijk van de excentriciteit van de baan van de aarde om de zon die door de loop van de tijd varieert en momenteel ongeveer 0,017 bedraagt.

Het verschil tussen de kortste afstand tot de zon (perihelion) en de grootste afstand tot de zon (aphelion) bedraagt momenteel 5.100.000 Km. (iets meer als uw dagelijks ritje huis-werk mag ik hopen … ;))

*

En dat brengt ons dan naar de tweede wet van Kepler.

Dit wordt ook wel de perkenwet genoemd.

Deze wet komt er in feite op neer, dat een planeet (bijvoorbeeld onze aarde) langzamer gaat draaien naarmate hij verder verwijdert is van de Zon en sneller gaat draaien naarmate hij de Zon nadert.

Dit wordt heel mooi weergeven in de volgende tekening afkomstig van Wikipedia.

Figuur 1:

.

De tweede wet van Kepler bepaalt namelijk dat in een bepaald tijdbestek het oppervlak wat wordt begrenst door de draaiende ‘straal’ elke keer even groot is.

Als dan de afstand tot de Zon groter is zoals bij A-B zal de snelheid van draaien langzamer moeten zijn dan in geval C-D om een gelijk gearceerd oppervlak te verkrijgen.Dat moet tot grotere verschillen leiden dan twee dagen denk je dan.

Vanuit mijn stukjes:

[url]http://www.jstas.com/Astro/waar_woont_u.htm[/url]

en

[url]http://www.jstas.com/Astro/het_vervolg.htm[/url].. kent u al de belangrijke punten in een jaar.

.

Dat zijn:

1) Lente punt rond 21-Maart (equinox)

2) Herfstpunt rond 21-September(equinox)

3) Zonnestilstand (summer-solstice)rondom 21-Juni

4) Zonnestilstand (winter-solstice) rondom 21-December.U ziet in bovenstaande vier punten het woord ‘rondom’ staan.

Dit is omdat het niet elk jaar elke keer exact de 21-e in die maanden is, soms is het de 20-e en soms is het de 22-e.Voor 2011 zijn de exacte data:

20-03-2011 23:21 uur

21-06-2011 17:16 uur

23-09-2011 09:04 uur

22-12-2011 05:30 uurVoor 2012 zijn de exacte data:

20-03-2012 05:14 uur

20-06-2012 23:09 uur

22-09-2012 14:49 uur

21-12-2012 11:11 uurFiguur uit bovengenoemde stukjes, lees het even na wanneer u het niet meer weet.

Figuur 2:

De zon en de aarde staan het dichtst bij elkaar(perihelium) rondom 3-Januari elk jaar en het verste van elkaar af rondom 4 Juli elk jaar (aphelium).

**

Terwijl we hier op het Noordelijk halfrond de warmste tijd van het jaar beleven staan dus de zon en de aarde het verst van elkaar verwijdert!

In de koudste periode van ons jaar hier op het Noordelijk halfrond staan we dus het dichtst bij de zon 😉

Nou ja, gelukkig maar moet u denken, want wanneer het andersom zou zijn zou het in de zomer hier nog warmer wezen en in de winter nog kouder dan nu het geval is 😉

**

Vier markante punten, laten we die data even invoeren:

—

Wintersolstice

22-12-2011 , 05:30 uur — 20-03-2012, 05:14 uur geeft à ~ 89-dagen

Lentepunt

20-03-2012, 05:14 uur — 20-06-2012 , 23:09 uur geeft à ~ 92,75-dagen

Summersolstice

20-06-2012, 23:09 uur — 22-09-2012, 14:49 uur geeft à ~ 93,65-dagen

Herfstpunt

22-09-2012, 14:49 uur — 21-12-2012 , 11:11 uur geeft à ~ 89,85-dagenVan Wintersolstice naar Lentepunt naar Summersolstice naar Herfstpunt …. Telkens drie maanden, telkens een kwart jaar, maar het aantal dagen verschilt toch enorm.

Beginnen we even bij de Summersolstice, rond 20-06.

De aarde is dan het verst verwijdert van de zon, en volgens de tweede wet van Kepler zou deze dan langzamer moeten draaien. Dat zien we dan ook heel mooi in het aantal dagen hierboven, over het kwart ‘rondje’van 20-06 naar 22-09 doet de aarde 93,65 dagen.

Wanneer de aarde op 22-09 in het herfstpunt is aangekomen is deze de zon dichter genaderd en zou de aarde dus sneller moeten gaan draaien.

Dit zien we terug in het aantal dagen, het kwart ‘rondje’ vanaf het herfstpunt naar de wintersolstice wordt afgelegd in 89,85 dagen, de aarde draait dus sneller.

Na de wintersolstcie gaat de aarde op weg naar het lentepunt, en we zien in bovenstaande dat dit 89 dagen duurde.

De aarde verwijdert zich verder van de zon, op weg naar de summersolstice en we zien dat dit weer ruwweg 92,75 dagen in beslag neemt, de aarde is dus langzamer gaan draaien.

Ik heb in bovenstaande slechts vier punten genomen in de baan van de aarde, in werkelijkheid verloopt de overgang geleidelijker; maar duidelijk is de tweede wet van Kepler zichtbaar.

*

Duidelijk zal inmiddels wel zijn, dat we voor toepassing van het begrip tijd in onze grafieken, of cycli enzovoorts, beter over kunnen gaan op een andere manier van tijdmeting.

En dat bewaar ik dan voor de volgende keer ! 😉

*

**

Als we dan toch met Kepler bezig zijn, laten we dan gelijk de derde wet erbij pakken, hoewel deze geleerde ons veel meer heeft achtergelaten dan deze drie wetten.

.

Deze derde wet luidt: Het kwadraat van de omlooptijd (T ) van een planeet is evenredig met de derde macht van haar gemiddelde afstand (r ) tot de zon ofwel:

T-kwadraat/r tot de macht3 =constant.

Dit wordt ook wel de harmonische wet genoemd.Nu is deze wet niet zo simpel als bovenstaande formule doet vermoeden, maar je kan er op deze wijze al wel leuke dingen mee doen 😉

*

Formules zijn er om lekker mee te knoeien, en bovenstaande formule is te herleiden tot:

De afstand van een planeet tot de zon (in AE = Astronomische eenheid) tot de derde macht is gelijk aan de omlooptijd (in jaren) van die planeet tot de tweede macht.

.

Kijk, dat is dan weer leuk, wanneer je de afstand van een planeet weet welke hij heeft tot de zon, dan kun je zijn omlooptijd berekenen; of omgekeerd: wanneer je de omlooptijd van de planeet weet kun je zijn afstand tot de zon berekenen.

*

Bijvoorbeeld:Jupiter met zijn omlooptijd van 11,86 jaar.

De (gemiddelde) afstand tot de Zon van Jupiter is dan:

De derdemachtswortel uit (11,86)² à ~5,2

De afstand tot de zon is dan 5,2AE 1 AE ~150 miljoen kilometer

De afstand in kilometers is dan ~780 miljoen kilometerof:

Uranus met een gemiddelde afstand tot de zon van ~2870 000 000 km

AE is dan ~ 19,13

19,13 tot de derde macht geeft ~ 7004,41

De wortel uit 7004,41 ~83,69

De gemiddelde omlooptijd van de planeet Uranus is dan ruwweg 83,69 jaar...

Bovenstaande getallen zijn ongeveer en afgerond, maar u begrijpt het idee hoop ik.

En dat is wat ik even kwijt wilde voor ik de bedstee induik.

.

***

Dan had ik op ta-script.com in het stukje astronomie aldaar een stukje code neergezet wat de maanfases in uw grafiek kan tekenen.

Hoewel dit geen holygrail indicator is, zijn er wel leuke dingen mee te doen.

Ik zal bij tijd er eens een klein stukje overschrijven, tot die tijd kan u zelf er eens wat mee stoeien; de meeste kracht ligt in de aanloop tot een bepaalde periode, en niet in ‘het exacte moment’ van overgang van de ene fase naar de andere fase.

.

Voor nu even de code voor wie de maanfases in zijn grafiek wil hebben:[code]

Kijk voor de ta-script code even onder de link:

[url]http://www.ta-script.com/forum/viewtopic.php?f=2&t=546&p=7119#p7119[/url]

[/code].

Grafiekje d’rbij 😉

*Klik op het plaatje voor een duidelijker grafiek*

.

Vriendelijke groet,

Jan 😉

.5 juli 2012 om 20:44 #link naar dit berichtIk had u een stukje beloofd wat gaat omtrent het effect van de maan-fases op het beurs – gebeuren, zodat u wellicht enig nut heeft van mijn indicator die de maan-fases in uw grafiek plaatst.

Drie studenten van de “University of Michigan Business School” hebben daar een vrij uitgebreid onderzoek naar verricht, waarbij ze gekeken hebben naar de effecten in 48 verschillende landen.

Het is een vrij uitgebreid rapport geworden met 27 pagina’s tekst en daarna de tabellen en grafieken waaruit ze hun conclusies hebben getrokken.

Bekeken zijn onder andere de effecten van nieuwe maan en volle maan, de 7-daags, en 15 daags en 30 daags cyclus, het effect op volume en op prijs, het Januari effect, Day-of-the week effect, kalender-maand-effect, effecten in de G7-landen en andere landen, enzovoorts.

Ze zijn duidelijk niet over één nacht ijs gegaan 😉

Zoals ik al eerder vermeldde, de maanfases zijn niet geschikt om direct op te handelen, maar wel bruikbaar als ‘extra-elementje’ bij je andere beslissingen.

*

Het rapport is overal te vinden op het internet, en ik kon geen copyright ontdekken, dus daarom heb ik het voor uw gemak even als downloadablefile op mijn web gezet.

Het is zeker de moeite waard om even aandachtig door te lezen.

U kan het rapport downloaden via de volgende link:[url]http://www.jstas.com/Are_Investors_Moonstruck.pdf[/url]

Doe er uw voordeel mee.

.

Vriendelijke groet,

jan 😉21 augustus 2012 om 21:03 #link naar dit bericht21-08-2012:

.

Effe een keer wat anders …

..

Op [url]http://www.Behr.nl[/url] kunt u het volgende lezen omtrent de berekening van de AEX-index:

—

Op 20 september 2010 is men afgestapt van het mandjes model voor de index.

Elk fonds draagt nu bij aan de index naar rato van zijn beurswaarde, met een aantal randvoorwaarden.

Voor de berekening wordt bij de start van de nieuwe samenstelling van de index voor elk fonds vastgelegd hoeveel aandelen er uitgegeven zijn.

Ook wordt vastgelegd welk deel van deze aandelen vrij verhandelbaar zijn op de beurs, de zogenoemde ‘free float’.

Voor elk fonds wordt zo de waarde van het fonds voor de index bepaald:

Waarde = aandelen * free float * koers/ gedeeld door een constante.

—

.

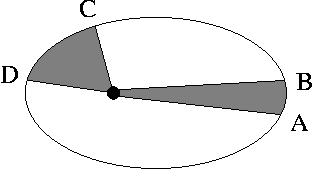

Ik heb dit voor vandaag even in een Excel sheet gezet en dit levert het volgende plaatje wat betreft de koersen en hun weging in de AEX etc.

Figuur 1:

*klik op het plaatje voor een grotere afbeelding*Tot zover niets bijzonders.

De waarde van elk aandeel zoals hierboven vermeld is wat “de gek er vandaag voor gaf”;) ; en deze prijs is natuurlijk sterk beïnvloed door allerlei verwachtingen die men maakt door nieuws wat men hoort en de manier waarop dit wordt geïnterpreteerd enzovoorts.

Je kan de waarde van elk aandeel ook uitrekenen aan de hand van de verwachte winst/aandeel, verwachtte winstgroei, rente, inflatie, enzovoorts.

Je komt dan op een berekende waarde per aandeel; en de algemene verwachting is dat waarde van het aandeel op de beursvloer en de berekende waarde elkaar weer eens ‘gaan ontmoeten’; zo is het immers in het verleden altijd geweest.

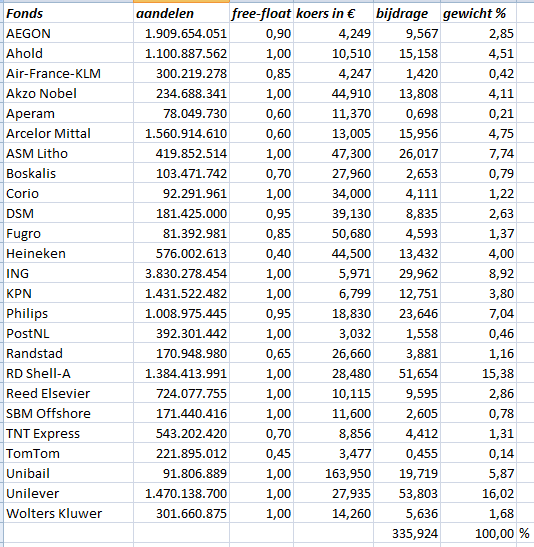

Ik vroeg me af, welke waarde zou de AEX index hebben wanneer ik de berekening van figuur 1 uitvoer met de berekende waarden van elk fonds; zoals bekend op dit moment ..!!

U ziet de uitkomst in figuur 2.

Figuur 2:

*klik op het plaatje voor een grotere afbeelding*U ziet dat dit een AEX stand oplevert van 278, let wel op, dat is met de gegevens van vandaag!

U ziet dat sommige aandelen fors overgewaardeerd zijn, en dat sommige ondergewaardeerd zijn.

U ziet ook dat het gewicht van een aandeel in de AEX-index niet meer constant is.

Even een opmerking over het vermeldde aantal aandelen van een fonds, de vermeldde waarde van Shell is ‘herberekend’.

Bij elke nieuwe samenstelling van de index, mag een fonds niet meer dan 15% van de index uitmaken (gewicht).

Dit is bij Shell in bovenstaande tabellen gerealiseerd door een ‘Capping Factor’ toe te passen van 0.4905295318981200.

Voor het werkelijke aantal aandelen van Shell moet u dus het vermeldde aantal delen door dit getal.

***

**

Gann vertelde ons dat elk aandeel zijn eigen persoonlijkheid heeft (vertaling op z’n Jan boerenfluitjes 😉 )

Een index is samengesteld uit diverse onderliggende aandelen, dus de persoonlijkheid van een index is een combinatie van de persoonlijkheden van de onderliggende aandelen.

Voor persoonlijkheid/personality moeten we hier lezen: ‘bepaalde eigenschappen’.

Zo heeft mijn voordeurslot als ‘personality’ dat je de sleutel erin moet stopen, iets terugtrekken en dan omdraaien voordat de deur opengaat.

De auto waarin ik ooit afreed voor mijn examen, had de ‘personality’ dat wanneer ie afsloeg, je iemand moest hebben die met een hamer op de startmotor sloeg terwijl je hem opnieuw probeerde te starten (zoiets kon nog, decennia’s geleden, en dan slaagde je ook nog voor je examen 😉 )

Wat ik maar wil vertellen is dat alles zijn eigen ‘eigenaardigheden’ heeft, zijn eigen ‘personality’, zijn eigen gebruiksaanwijzing.

Wanneer je een aandeel langere tijd volgt en bestudeert, zie je de eigenaardigheden die bij dat aandeel hoort.

Idem voor een index.

Zo’n onderzoek naar de’ personality’ van een aandeel of index kan heel ver gaan, zie bijvoorbeeld Bayer of Gann op bepaalde aandelen/indices.

Ik wilde het vandaag eens even heel simpel houden, en wat langere termijn gericht, laat u echter niet onthouden tot dieper onderzoek.

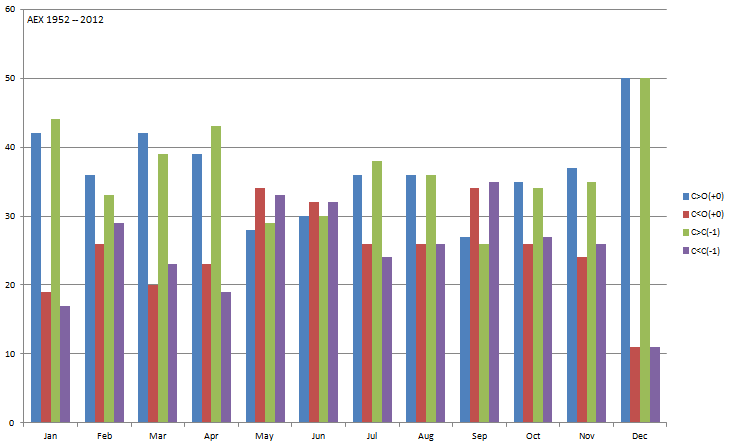

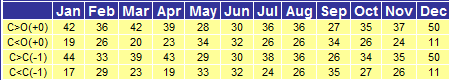

Zo heb ik de AEX-index eens even onder de loep gelegd wat betreft de vraag of een bepaalde maand lager of hoger sluit dan het begin van de maand of de vorige maand; en ik heb dat ook even gedaan voor Goud.

Eerst de AEX over de afgelopen 60-jaar.

Figuur 3:

*klik op het plaatje voor een grotere afbeelding*De blauwe staaf is het aantal keren dat de index hoger sloot dan de openingskoers van de betreffende maand.

De rode staaf is het aantal keren dat de index lager sloot dan de openingskoers van de maand.

Groen is het aantal keren dat de index hoger sloot dan de maand ervoor.

Paars is het aantal keren dat de index lager sloot dan de maand ervoor.

In tabel vorm.

Figuur 4:

*klik op het plaatje voor een grotere afbeelding*U ziet waar het idee vandaan komt dan men inschat dat de AEX in de laatste maand van het jaar meestal stijgt.

In de gemeten 61 jaar, heeft de AEX-index 50-keer van de 61-keer de maand December hoger afgesloten dan het begin van de maand en de maand ervoor.

De kans is dus groter dat de AEX de maand December hoger afsluit dan het begin van de maand.

*

Bedenk bij het woord kans altijd het volgende: Wanneer de kans 1 op 1.000.000 is dat u wordt geplet door een vallende-vliegende-olifant, dat dit dus over een uur zomaar kan plaatsvinden, en dan klopt de kansberekening nog steeds 😉

Leest u daarvoor maar eens het boekje van Benoit B. Mandelbrot met de title “The (mis)behavior of markets”.

*

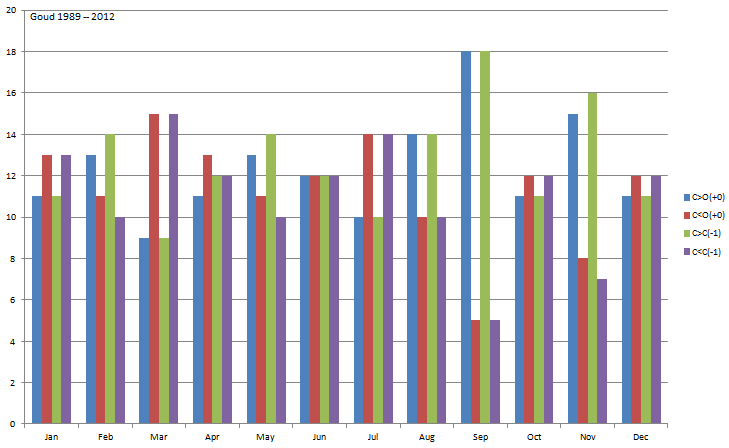

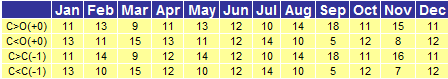

Ik had u nog even de grafiek voor Goud beloofd.

Figuur 5:

*klik op het plaatje voor een grotere afbeelding*De gebruikte kleuren zijn dezelfde als in figuur 3.

U ziet een zelfde soort effect als in de AEX, maar dan niet voor de maand December, maar voor de maand September.

Tabel welke daarbij hoort.

Figuur 6:

*klik op het plaatje voor een grotere afbeelding*

*

Tabel spreekt voor zichzelf.

Zo ziet u een heel klein voorbeeldje hoe de ene index verschilt van de andere.Zo gaat het ook met aandelen etc., en je kan zoiets op vele andere manieren uitvogelen, maar dat laat ik aan uzelf over, de fles wijn is leeg, dus ik duik zo de bedstee in 😉

.

Vriendelijke groet,

Jan 😉

.22 augustus 2012 om 22:13 #link naar dit bericht22-08-2012:

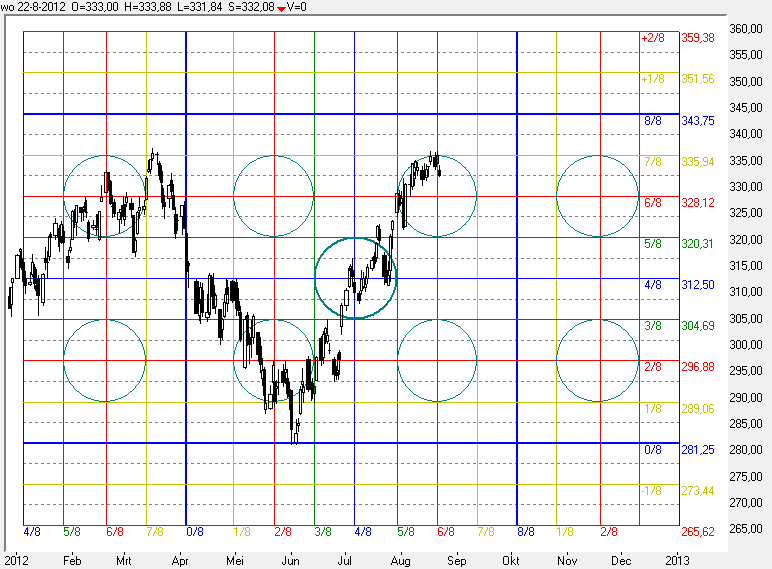

Ik vermoed dat u mijn indicatoren wel gebruikt, dus wellicht is de plaatsing van de volgende grafiek overbodig, maar ik vond ‘m ‘zo mooi’ … snif .. 🙂

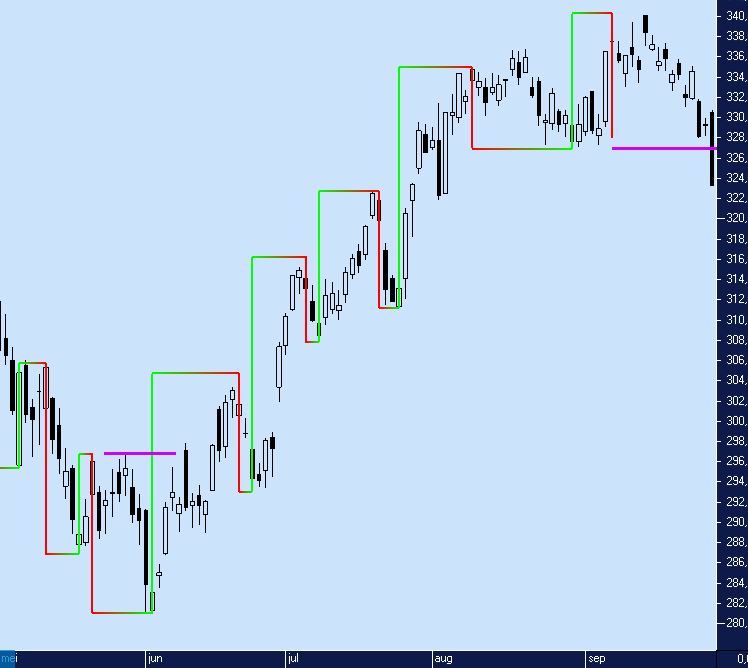

Grafiek 1:

*klik op het plaatje voor een duidelijke grafiek*U weet wat Murrey vermeld over de 7/8 lijn (idem 1/8 en 0/8 lijn) en wanneer u het vergeten bent kijk dan even in mijn uitleg daaromtrent.

Succes, veel wijsheid gewenst!

Ik duik de bedstee in, het is al laat.

.

Vriendelijke groet,

Jan 😉23 augustus 2012 om 22:54 #link naar dit berichtWeinig tijd, u kunt een kijkje nemen op:

http://www.jstas.com/2009/Dageljiks%20verloop%20van%20de%20AEX%20grafieken.htm .

23 augustus 2012 om 23:06 #link naar dit berichtLink die u even moet bekijken:

http://www.jstas.com/2009/Dageljiks%20verloop%20van%20de%20AEX%20grafieken.htm

Succes.. bedenk wat u met uw laatste rollo doet …

.31 augustus 2012 om 05:45 #link naar dit berichtKijkt u even op deze link:

[url]http://www.jstas.com/2009/Dageljiks%20verloop%20van%20de%20AEX%20grafieken.htm[/url]

.

Vriendelijke groet,

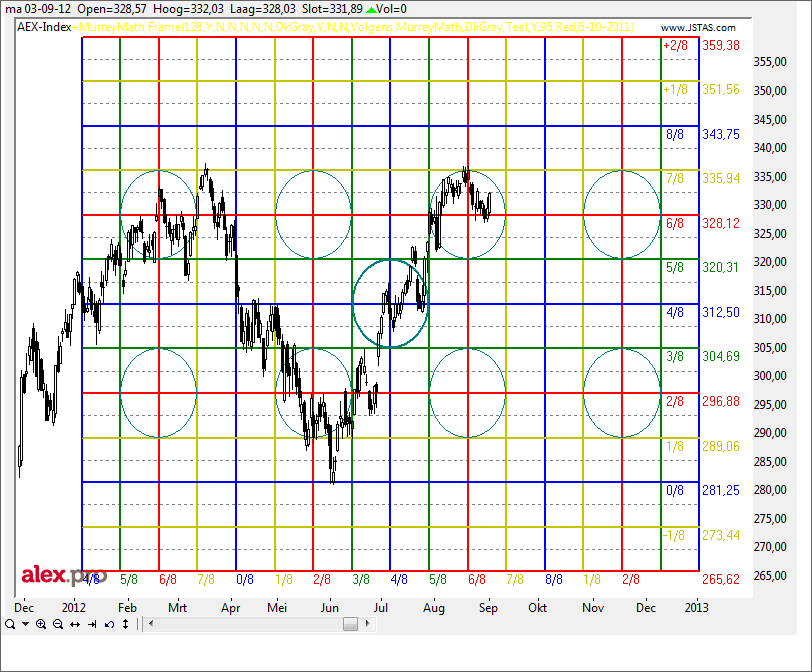

Jan 😉3 september 2012 om 21:45 #link naar dit berichtEn de AEX-index, hij kabbelde voort …

03-09-2012:

Vandaag, Maandag, was ‘Amerika’ gesloten (Labor-day) en in de meeste gevallen dobbert de AEX dan positief de dag uit.

Vandaag was niet anders, hoewel het in de ochtend uren even anders leek te gaan.

Grafiek 1:

*klik op het plaatje voor een duidelijker grafiek*De AEX opende lager en vond steun op de rode 6/8 lijn.

De stijging wist niet boven de mini-MurreyMathline uit te breken.

Mooi om te zien hoe deze lijnen, die niet van de koers zijn afgeleid, steun en weerstand bieden; da’s MurreyMath 😉

Morgen neemt de VS de beleggers weer bij het handje ….gaan we eindelijk weer ‘de goede-kant op’ 🙂

.

Vriendelijke groet,

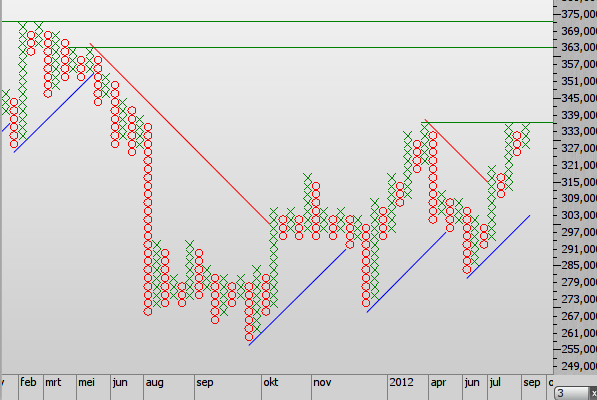

JanS 😉4 september 2012 om 21:59 #link naar dit bericht6 september 2012 om 21:46 #link naar dit bericht06-09-2012:

Jaja, niks beweeglijker dan de beurs, gedreven door de waan van de dag maar op de lange termijn bekeken zit er wel structuur in 🙂

De beurs is vandaag gestopt met de stijging op een perfect punt in prijs en tijd!.

Het geeft de mogelijkheid voor een perfecte instap met laag risico voor zowel een scenario omhoog als omlaag, benut beide en bij een uitbraak naar de ene of naar de ander kant zit u gebeiteld; hoe simpel kan het wezen, hoe eenvoudig kan het zijn 😉

De koers zit op een omslagpunt, waarbij of de positieve EW-scenario’s hun werk gaan doen, of de negatieve EW-scenario’s hun werk gaan doen.

Zulke punten worden altijd heel mooi weergegeven in de Point&Figure grafieken.

Figuur 1:

*klik op het plaatje voor een grotere grafiek*Ik heb even horizontale lijnen getrokken op de weerstand niveaus.

Een uitbraak boven de groene weerstandlijn geeft uitzicht op de volgende groene weerstandlijn.

*

Wordt ’t omhoog of vanaf hier omlaag ?

Ik weet ’t niet …. ik baseer me op de uitbraak wel of niet boven de huidige weerstandlijn.

En wat u doet, moet u zelf weten natuurlijk.

Ik wil wel één ding meegeven ter overdenking.

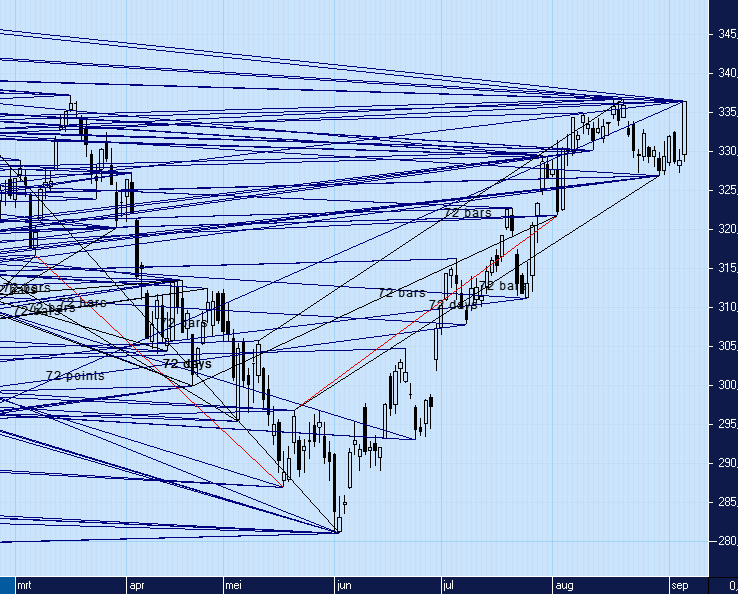

144 is zeer belangrijk; 1+4+4 = 9 = ‘het einde’.

72 = 9 = ‘het einde’

Na de negen begint alles opnieuw (Gann – numerologie).

Ik hou voor mezelf altijd een 72-kalender-dagen/koersbars/range -grafiek bij, simpelweg omdat deze grafiek mooie indicaties geeft.

Ik heb in het verleden daar al meerdere keren op gewezen, in combinatie met de 144.

Figuur 2:

*klik op het plaatje voor een grotere grafiek*Elke lijn die u ziet geeft een connectie van ’72’ met het verleden.

Wat u ziet in figuur 2 is een uitsnede van een zeer grote grafiek, en in dit kleine plaatje wellicht een beetje ‘onduidelijk’, excuses daarvoor.

Maar bedenk bij het kijken naar figuur 2 dat elke lijn een connectie heeft van 72 met het verleden, en kijkt u eens wat er bij concentraties van die connecties van 72 met het verleden gebeurde.

En kijkt u eens naar het aantal lijnen (connecties) bij de koers-candle van vandaag!

’t wordt nog spannend morgen 😉

*7 september 2012 om 12:58 #link naar dit berichtGoedendag Jan,

het is een hele tijd geleden dat ik voor het laatst uw site bezocht. Dat is namelijk geleden vanaf het moment dat u er een tijdje mee stopte.

Ik ben blij dat u weer terug bent want anders is er voor mij althans niets aan.Groet Mar Tielbek

1 oktober 2012 om 07:10 #link naar dit bericht30-09-2012:

‘Even’ weggeweest, maar inmiddels weer terug van een ‘paar’ dagen vakantie 😉

Een korte update, want er ligt veel werk te wachten, zowel privé als zakelijk, wat betreft dat laatste de btw wijziging wat zowel boekhoudkundig als prijstechnisch toch ook weer wat consequenties met zich meebrengt, maar daar zal ik u niet mee vermoeien.

*

Ik had in mijn hoofd om tijdens mijn vakantie zo ‘tussendoor’ een stukje te schrijven over het belangrijkste gegeven wat we kunnen zien in de grafiek; en dat is ‘De Trend’.

Ook had ik enkele ‘bezoekjes’ in gedachten, maar ook die zijn gestrand, helaas!

Protesten van mijn vrouw hielden dit allemaal tegen met de woorden dat ik tijdens de vakantie dit soort dingen toch echt eens achterwege moet laten, en zo is dat dan ook gedaan; naast ‘werk moet je toch ook de tijd nemen om van het leven te genieten — waar doe je het anders allemaal voor .. toch?

En zodoende ….

En tenslotte, u kan prima op eigen benen staan; en zit hopelijk niet op mijn geleuter te wachten voor uw acties.

*

Dit laat niet achterwege, dat de trend toch het belangrijkste is van alle andere dingen die we kennen in de TA.

De Dow Jones Theorie berust dan ook op het herkennen van de Trend.

Gann verfijnde dit gegeven met zijn ‘Main Trend Indicator’ (MTI).

Het handelen met deze MTI heeft als belangrijkste voordeel dat u het middenstuk van de vis te pakken heeft en de kop en de staart laat liggen voor de anderen.

Gecombineerd met andere indicatoren pakt u zelfs een stukje staart en kop mee 😉

De tijd ontbreekt me nu voor een compleet verhaal (had ik in de vakantie willen schrijven) maar ik wil toch alvast een voorproefje geven voor dat wat gaat komen (niet morgen maar in de loop van de tijd).

.

Gann vertelde in de jaren vijftig in zijn cursus gebruik te maken van de MTI op basis van drie -dagen maar stelde dit in de jaren vijftig (vorige eeuw) terug naar twee dagen.

Een ééndaags MTI is ‘to choppy’ en een driedaags MTI is ‘to slow’ geworden.

Het woord ‘daags’ kunt u ook vervangen door uur of 15-minuten enzovoorts wat ik te zijner tijd zal laten zien; nu dus effe niet 😉

.

Oké, zetten we de MTI even op 2-dagen en kijken we even naar de grafiek van de AEX.

Grafiek 1:

*klik op het plaatje voor een grotere grafiek*Overduidelijk is te zien dat de trend in Juni dit jaar draaide van negatief naar positief, en dat de afgelopen week voor de eerst keer deze MTI een verkoop advies gaf (zie paarse horizontale lijnen).

Volgens deze trage MTI op basis van twee dagen had u dus de afgelopen drie maanden 30 AEX punten gescoord, dat is 6.000,– per future (en u handelt altijd met meerdere futures); mits u ‘de ballen’ had om dit uit te zitten 😉

Wat houdt u meestal tegen om deze winst mee te mogen maken … wel … zeer simpel… dat wat u allemaal om u heen hoort … en dat is dan ook de reden waarom ik me aangeleerd heb om steeds minder ‘te luisteren’ 😉

*

Brengt me op het volgende; moet u direct handelen op deze MTI op twee dagen basis? .. nee natuurlijk, instappen etc. doet u op basis van de MTI op 1-dag-basis, maar daar horen wel wat voorwaarden bij; ik zal daar dan uiteindelijk toch een stukje over gaan schrijven voor u; dit geeft een grotere winst en een lagere ‘drawdown’.

Gann heeft het tot in de treuren uitgelegd, maar weinig mensen willen het lezen/begrijpen; not sexy enough ….

Combineer Gann met de latere TA, en u kan geen verlies meer maken, alleen nog winst!

De enige schakel die u daarvoor moet maken (heb ik in het verleden geleerd); is dat u niet meer naar anderen moet luisteren (zoals bijvoorbeeld deze lunatik) maar uw eigen plan moet trekken, en Gann is daarbij niet zalig makend, maar wel zeer bruikbaar als uitval basis.

.

Oké, een andere keer meer.

.

Ik wil nog even terug naar Goud.

Goud is meer dan beheersbaar via de MTI van Gann, maar ook daarover meer in de toekomst.

Ook de simpele TA houdt u op het rechte pad wat betreft de richting van Goud.

In één van mijn eerdere updates vertelde ik u al dat de negatieve driehoek van Goud als positief moest worden uitgelegd(zie uitleg daarbij), of om kort te gaan, dat een uitbraak omhoog vanuit deze driehoek het meest waarschijnlijke scenario was.

Wel, dit is dan ook dat wat er is gebeurd;

Zowel volgens de driehoek theorie,

Zowel volgens de Gunner theorie,

En kijkt u eens waar weerstand werd ondervonden,

..

in de volgende grafieken…….

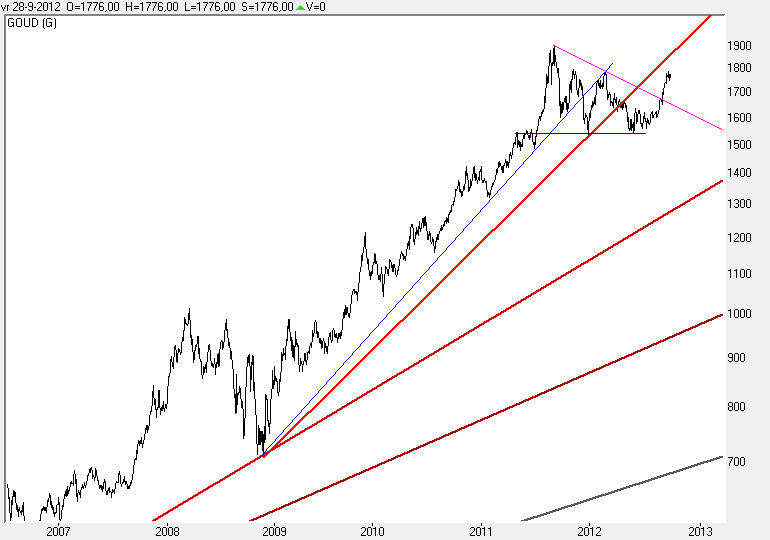

Grafiek 2:

*klik op het plaatje voor een grotere grafiek*In grafiek 2 zien we de uitbraak uit de ‘negatieve driehoek’ die zoals ik u al vertelde als positief moest worden uitgelegd in dit geval.

*

Weerstand (en een correctie) mag worden verwacht bij eerdere toppen.

Dit is dan ook duidelijk te zien in de grafieken.

.

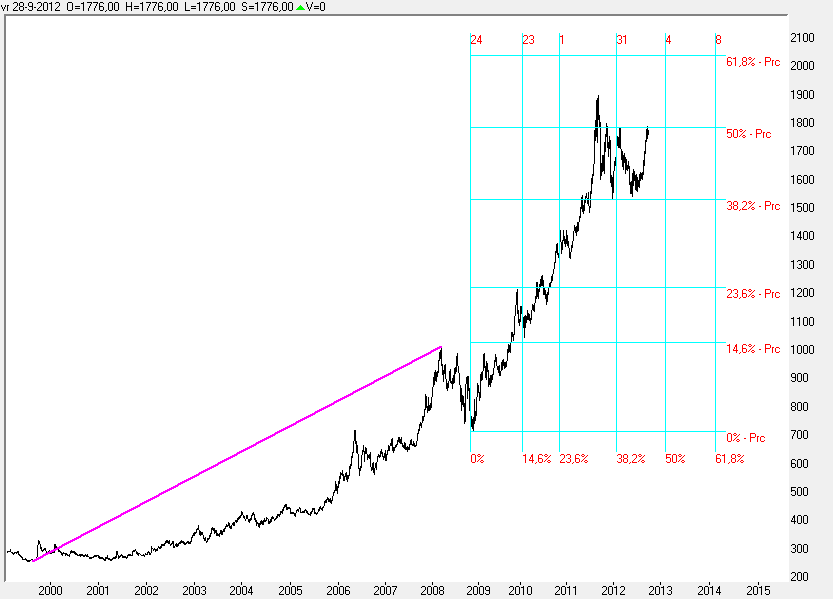

Grafiek 3:

*klik op het plaatje voor een grotere grafiek*We zien een keurige weerstand op het 50% Prc niveau!

.

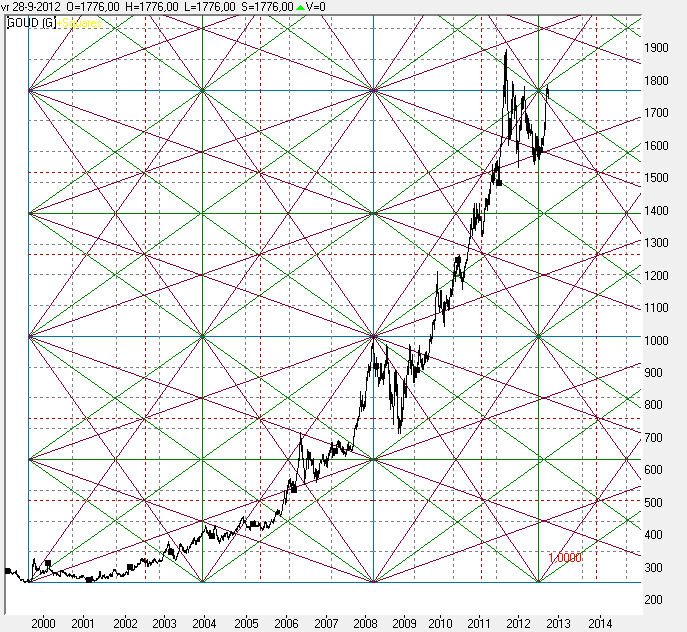

Ook Gunner laat mooi de uitbraak uit de ‘Double Arc’ zien.

Grafiek4

*klik op het plaatje voor een grotere grafiek*U ziet in deze grafiek dat Goud heeft weten te ontsnappen aan de ‘first double arc’, en ook aan de dalende stippellijn (1X1 lijn) , en op weg is naar nieuwe hoogtes, en daarbij tijdelijk gestremd door een vorige top.

.*

Zucht…

*

Ik sluit af met de volgende grafiek:

Grafiek 5:

U ziet hier een simpel square op de grafiek van Goud.

Weerstand en steun de laatste tijd op de verwachtte lijnen, hoe mooi kan het zijn ?

Mooier kan toch niet … ??

*

Voorlopig even af en toe een update, teveel nevenwerk wat voorgaat.

.

But: I will come back, wees voorbereid! 😉

*

Maar .. mijn insteek de laatste tien jaar is geweest —> trek uw eigen conclusies … ga niet af op verhalen van andere mensen, leer uw eigen verhaal te maken, met of zonder datgene wat ik (of anderen) u aandraag.

.

Vriendelijke groet,

Jan 😉

*1 oktober 2012 om 22:45 #link naar dit bericht01-10-2012:

De future op de AEX opende vanmorgen op de waarde 320,2

Een berekende derde subgolf had als doel de waarde 320,24 (1,62) … (bron: http://www.jacquesoatu.com )

Deze waarde werd dus al bij opening om 08:00 uur bereikt.

via cfd’s kunt u hierop handelen en actie ondernemen, via opties niet!, vandaar mijn voorkeur voor CFD’s.

Na het bereiken van deze waarde werd een correctie (sub-golfje 4) omhoog ingezet, allemaal keurig volgens EW, hoe eenvoudig kan het zijn.

*

Ik heb helaas weinig tijd, maar plaats toch een grafiek.

Als eerste ziet u hierin de ‘seasonal trend indicator’ van Gann welke ik in ta-script heb neergezet voor u.

De seizoenen draaien niet exact elke keer op dezelfde datum, dus enige speling op de data moet worden toegepast!

In onderstaande grafiek zijn de ‘exacte data’ weergegeven door middel van een doorgetrokken streep, en de ‘mid-seasonaldates’ door middel van een gestreepte lijn.

Kijkt u eens hoe mooi de grafiek draait op de laatste seasonal date.

En dan zegt U: het topje lag even eerder dan die seasonal-date-lijn.

Wel –> dat klopt!

Maar leest u eens even het stukje van Rombout Kerstens op http://www.tradersclub.nl waarin hij uitlegt dat al die voorgaande candles samengevoegd een doji weergeven.

Een pas in de opgaande trend (in dit geval) en een mogelijk omkeer patroon!

.

Tevens zien we dat in die periode de RSI-14 van Mev. Brown door de gemiddelden daalt.

.

Ik laat dat hieronder even allemaal zien in één grafiek, samen met de MTI indicator van Gann op basis van twee dagen.

.

Grafiek 1:

*Klik op het plaatje voor een grotere grafiek*Succes, volg je eigen weg, laat je door niemand gek maken!

De fles wijn is nog niet leeg, maar ik duik toch nu onder de wol 😉

.Vriendelijke groet,

Jan 🙂

15 oktober 2012 om 06:14 #link naar dit bericht14-10-2012:

Op dagbasis gebeurt er niet veel wat betreft de AEX index, min of meer wat zijwaarts gereutel, dat is alles.

Na het bereiken van de berekende koerswaarde van 320,24 ( zie update hieronder, dat betrof de AEX future) gingen de koersen weer omhoog.

Hoe ziet de grafiek er op dit moment uit (AEX-index):

Grafiek 1:

*klik op het plaatje voor een grotere grafiekweergave*We zien na de top op 340,22 een lagere bodem op 321,83 waarna het koersverloop zijwaarts is; een lagere top maar nog geen lagere bodem .

Pas bij een daling onder de 321,83 is het beeld echt negatief, op dagbasis.

Waarom plaats ik deze grafiek?

Wel, kijkt u onder in de grafiek eens naar de RSI, weergegeven op basis van de gemeten cyclus door middel de homodyne discriminator, of door middel van de vaste waarde RSI(14).

U ziet dat de meting van de cyclus -waarde door middel van de Homodyne – discriminator sneller reageert op het gegeven of de RSI in de Bear of de Bull fase verkeerd, maar dat dit ook eerder valse signalen tot gevolg heeft (Maart-2012).

Op Homodyne-discriminator basis zit de RSI momenteel in de ‘Bearfase’ terwijl de RSI(14) dit nog niet weergeeft, even aanzien hoe dit uitpakt.

.

Vriendelijke groet,

Jan 🙂

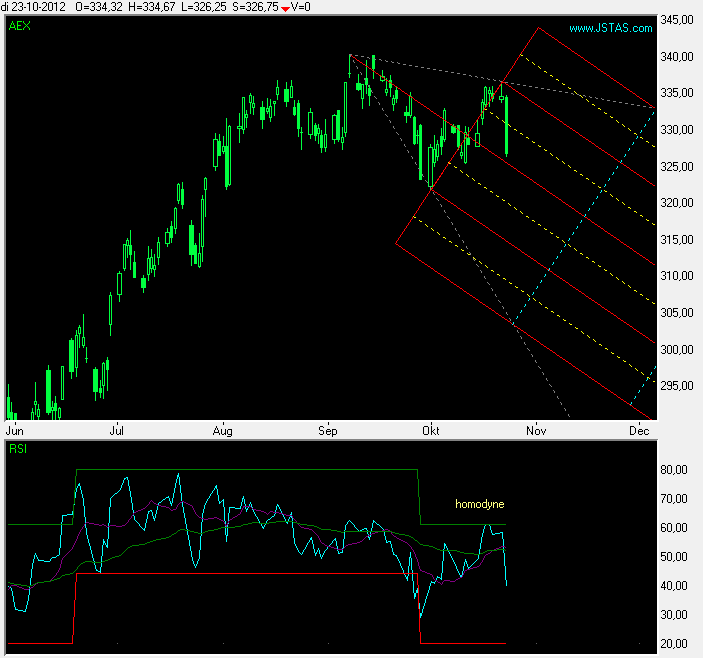

.23 oktober 2012 om 22:14 #link naar dit bericht23-10-2012:

Sorry, te veel werkzaamheden om mijn website up-to-date te houden.

Toch vandaag weer even een grafiekje:

Grafiek 1:

*Klik op het plaatje voor een duidelijker grafiek*In het bovenste venster van deze grafiek ziet u de Pitchfork weergegeven, waarvoor ik de ta-script code deze week op http://www.ta-script.com heb geplaatst.

Onder in de grafiek ziet u de RSI indicator, deze keer niet met de waarde 14, maar met een waarde bepaald door een ta-script-code die via de homodyne-discriminator van Ehlers de cycluswaarde probeert te meten in de koersgrafiek (RSI-ideaal).

De waarde van de RSI wordt daarna ingesteld op de halve cyclus +1.

Zoals u weet uit mijn stukjes over de RSI kan deze indicator zich bevinden in een bull-fase of in een bear-fase.

Zoals u ziet in bovenstaande grafiek, ging deze RSI in de loop van Juli over in een bull-phase, waarna een leuke stijging van de koers van start ging.

Nu ging deze indicator eind vorige maand over in de bear-phase, de stijging(correctie) op de eerste daling ketste af op de bovenzijde van de bear-phase, en een verdere daling lijkt nu te zijn ingezet.

Lijkt … de correctie kan altijd verder uitbreiden, zit kort op de bal!

.

Ik duik onder de lakens.

Succes.

.

Vriendelijke groet,

Jan;)28 oktober 2012 om 18:08 #link naar dit bericht28-10-2012:

Even een keer wat anders in de TA dan wat ik meestal neerpen.

Iedereen kent wel de ADX indicator en de DMI indicator.

Ze werden beiden ontwikkeld door J. Welles Wilder en zijn trend indicatoren.

De ADX geeft aan wanneer een fonds zich in een trend bevindt (hoge ADX waarden ) en wanneer deze zich in een trading range bevindt (lage ADX waarden).

De DMI is een trend indicator die wordt gebruikt om het begin en het einde van een trend te signaleren.

Meestal wordt de ADX samen met de DMI+ en de DMI- in één grafiekvenster weergegeven.

Wat nu, wanneer we ze allen in een eigen venster weergeven, en tegelijkertijd drie verschillende periode -instel -waarden gebruiken.

Omdat voor dit idee nog geen indicator beschikbaar was in ta-script-code heb ik er even snel één geschreven, u vindt deze op http://www.ta-script.com op het forum aldaar onder de topic Gann.

Soms moet u de indicator meerdere malen opnemen in uw grafiek, met elk hun eigen instelling.

Er ontstaan nu diverse mogelijkheden met elk hun eigen signalen, ik zal er enkele als voorbeeld aangeven in diverse grafieken.

*

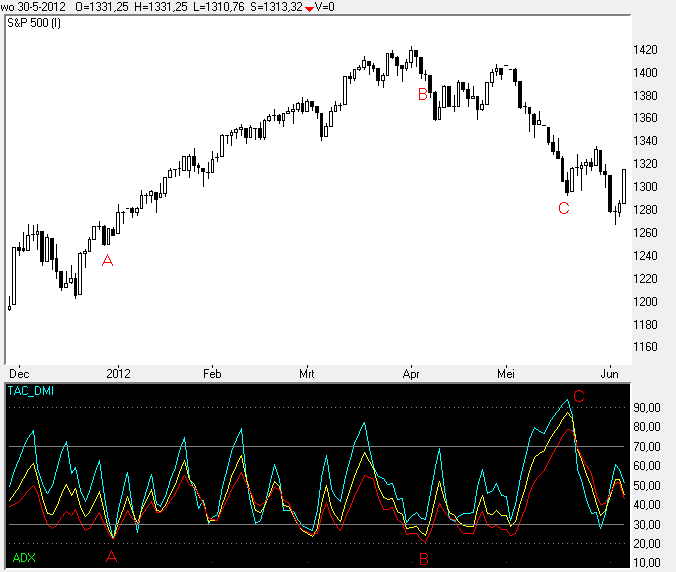

Laten we eens beginnen met de indicator in te stellen op ADX-cluster en deze weer te geven in de S&P500 grafiek.

Grafiek 1:

*Bij een onduidelijke grafiek klikt u even op het plaatje*In het bovenste venster zie u de candlestick grafiek van de S&P500 en in het onderste venster ziet u de ADX cluster die de indicator voor u plaatst.

Ik heb even drie punten aangegeven met de letters A,B en C.

A*

Bij punt A in het ADX-venster ziet u een clustering van de drie ADX lijnen onder de 30-lijn en u ziet hoe mooi deze lijnen gelijktijdig een omkeer maken, ze convergeren op dat moment keurig in één punt.

Bij punt A in het koersvenster ziet u dat op dat moment een mooie trend omhoog start.

Wanneer de drie ADX lijnen convergeren onder de 20 lijn en dan omhoog knikken geeft dit vaak een nog sterker signaal aan.

B*

Bij punt B in het ADX venster ziet u dat de drie lijnen wel een knik omhoog maken, maar van convergentie is geen sprake en u ziet dat er ook geen mooie trend omhoog ontstaat in de koersgrafiek.

C*

Bij punt C ziet u dat alle drie de ADX lijnen boven de 70 zitten en omlaag knikken wat meestal aangeeft dat aan de voorgaande trend een einde komt; u ziet in het koersvenster dan ook dat bij punt C de dalende trend stopt.

Boven de 90 lijn is het signaal sterker dan boven de 70 lijn.

**

*

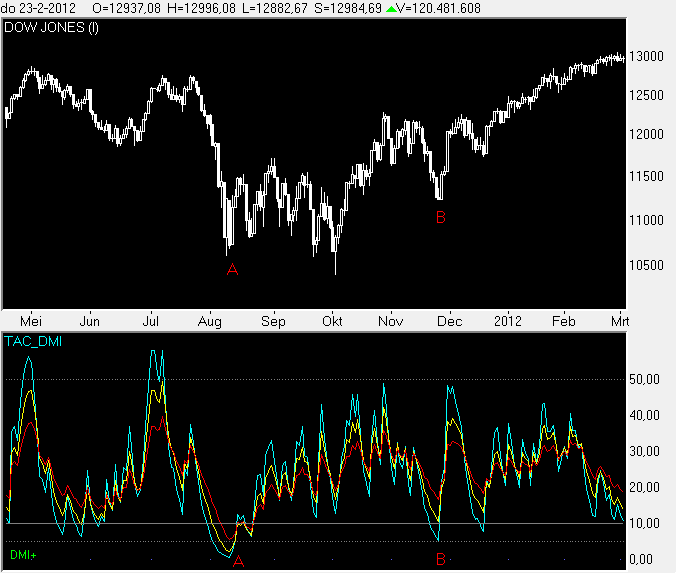

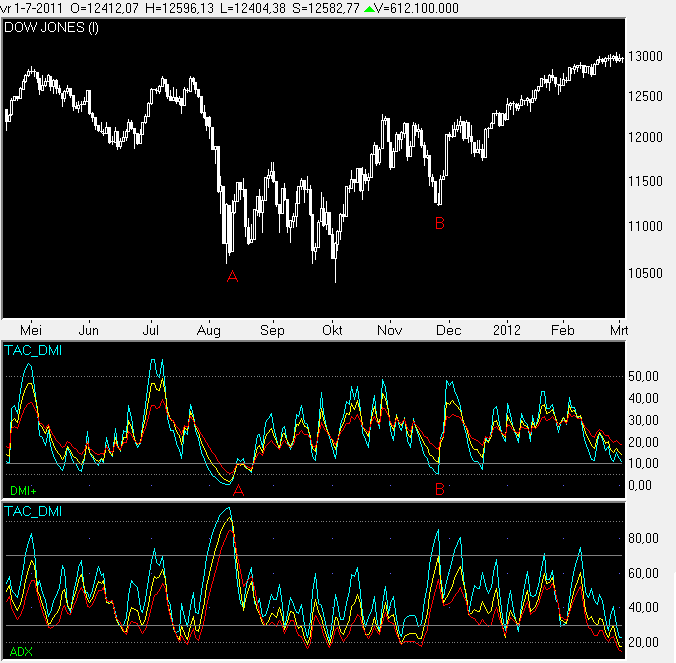

Bij een dalende trend zal de DMI+ indicator dalen.

Laten we deze DMI+ indicator even onder de grafiek van de DJIA plaatsen.

Grafiek 2:

*Bij een onduidelijke grafiek klikt u even op het plaatje*In grafiek 2 ziet u in het bovenste venster de koersgrafiek van de Dow Jones en in het onderste venster de DMI+ met daarin vaste lijnen op de niveaus 5 – 10 en 50.

We zien dat bij punt A de snelste DMI+ lijnen onder de waarde 5 zijn gedaald en daarmee aangeven dat de bodem in de koersgrafiek is bereikt, en een koersstijging voor de deur staat.

Hetzelfde ziet u bij punt B wanneer de snelste lijn de niveau lijn met waarde 5 bereikt, de bodem in de koersgrafiek is bereikt en een stijging staat voor de deur.

**

*

Laten we de ‘ADX clusters’ en de ‘DMI+ clusters’ eens samen onder de koersgrafiek plaatsen.

U moet hiervoor de indicator 2 x in de grafiek plaatsen, de eerste keer met de instelling ‘DMI+ clusters’ en de tweede keer met de instelling ‘ADX clusters’.

Grafiek 3:

*Bij een onduidelijke grafiek klikt u even op het plaatje*U ziet in grafiek 3 dat het venster met de ADX -clusters is toegevoegd.

Wanneer u even snel terug kijkt naar grafiek 1, dan zult u daarin punt C herkennen (ADX >70 en sterk signaal >90), wat aangaf dat aan de voorgaande trend een einde komt.

In grafiek 3 hierboven ziet u dat bij de punten A en B; een ADX boven de 70 of zelfs boven de 90 en daarna omlaag knikken.

Doordat deze punten A en B ontstaan op hetzelfde moment zowel in de DMI+ als in de ADX cluster grafieken, kan dit als een sterk koop signaal worden behandelt.

**

*

Als laatste hebben we nog de DMI- clusters.

Daar kan op dezelfde manier mee worden gewerkt als de DMI+ clusters, maar dan dus voor toppen in de grafiek.

We nemen even de week grafiek van de Nasdaq-100.

Grafiek 4:

*Bij een onduidelijke grafiek klikt u even op het plaatje*Wanneer de snelste van de DMI- cluster lijnen onder de waarde 5 komt,en ze knikken allemaal weer daarna omhoog dan staat er in de koersgrafiek een top.

Ik heb dit even aangegeven bij de punten A,B,C en D.

Ook hier kunnen we de ADX clusters weer onder weergegeven.

Grafiek 5:

*Bij een onduidelijke grafiek klikt u even op het plaatje*U ziet bij de punten A,B,C en D weer bevestiging van het signaal door het ADX cluster venster.

Ik wil even wijzen op punt B in het onderste ADX cluster venster; u ziet daar voorafgaand aan het juiste moment B dat de ADX cluster al een keer een kinkje omlaag maakt boven de 70 lijn, maar dat op dat punt de rode lijn niet mee omlaag knikte, waardoor dat geen geldig signaal was.

Ook zien we dat punt D wat zwakker werd aangegeven dan de punten A,B en C, waar een signaal aanwezig was wat van het scherm afspatte.

**

*

U ziet dat door bestaande indicatoren op een iets ander wijze weer te geven leuke signalen kunnen ontstaan.

Natuurlijk is bovenstaande toepassing van een bestaande indicator geen ‘heilige graal’, maar u kan de signalen meenemen bij uw andere indicatoren om een op dat moment juiste beslissing te nemen.

De indicator zoals deze op http://www.ta-script.com staat heb ik de default instellingen gegeven zoals ik die in bovenstaande grafieken heb toegepast, maar ik heb de mogelijkheid meegeprogrammeerd zodat elke instelling, kleur of lijnweergave kan worden gewijzigd; hetzij in het menu van de indicator, hetzij in het grafiekeigenschappen scherm van WallStreet en afgeleide programma’s die ook met ta-script werken zoals Alex etc.

U kan dan zelf experimenteren met andere instellingen.

De indicator werkt op alle tijdniveaus zoals uur- dag- week- grafieken etc.

*

Zo zie ik op dit moment dat er meer mogelijkheden zijn om iets te signaleren of aan te geven … mijn Poedel staat met één achterpoot omhoog bij een stapeltje ta-boeken en geeft een bescheiden blafje terwijl ie achterom naar mij kijkt; ik vermoed dat dit een sterk ‘even-buiten-de-deur-signaal is 😉

.

Verhaaltje ook te lezen op [url]http://www.jstas.com/2009/Dageljiks%20verloop%20van%20de%20AEX%20grafieken.htm[/url]

.

Vriendelijke groet,

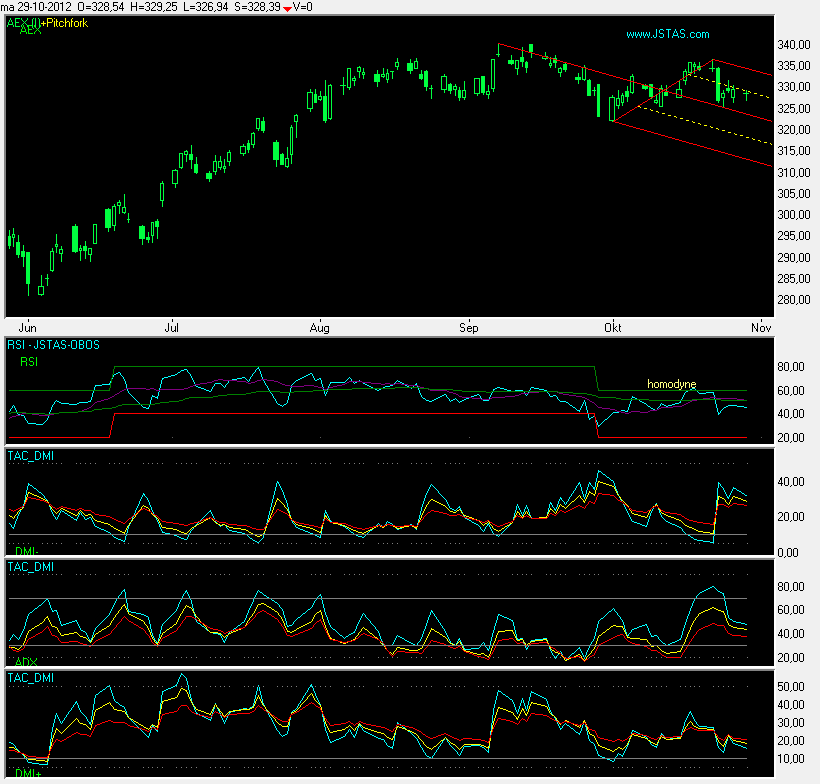

JanS 😉29 oktober 2012 om 22:54 #link naar dit bericht29-10-2012:

Zoals altijd … weinig tijd maar toch een grafiekje 😉

Een record aantal ‘visits today’ samen op de diverse fora en op mijn website na publicatie van de TAC-ADX en ..!!… niet één vraag of opmerking, dus de uitleg zal wel ‘perfect’ zijn geweest 😉

Toch?

Ik dacht nog veel te summier te zijn geweest, verwachtte diverse vragen / opmerkingen ..maar dat valt gelukkig mee, ‘happy me’:)

En dat is heel fijn, dan hoef ik verder niets uit te leggen en plaats ik vandaag alleen even de grafiek van de AEX, hoewel deze in feite slecht ‘communiceert’ met de indicatoren ( ’t is en blijft een dweil -index) u kan beter de FTI op de AEX op een kortere termijn basis dan daggrafiek gebruiken, wanneer u dan toch op een AEX gerelateerd product wenst te handelen.

Maar wie ben ik, ieder z’n eigen ding.

Grafiek 1:

*klik op het plaatje voor een duidelijke grafiek*Neem de tijd om de grafieken te leren lezen, u kan dan alle abonnementen op de diverse goeroes de deur uit doen, daar ligt de eerste winst!

In de TA zit de FA verwerkt, dus u hoeft zelfs niet meer na te denken hoe andere beleggers/speculanten er over denken.

Wat wil je nog meer?

.

Bij onduidelijke grafieken klikt u even op de volgende link:

[url]http://www.jstas.com/2009/Dageljiks%20verloop%20van%20de%20AEX%20grafieken.htm[/url]

.

Vriendelijke groet,

Jan 😉

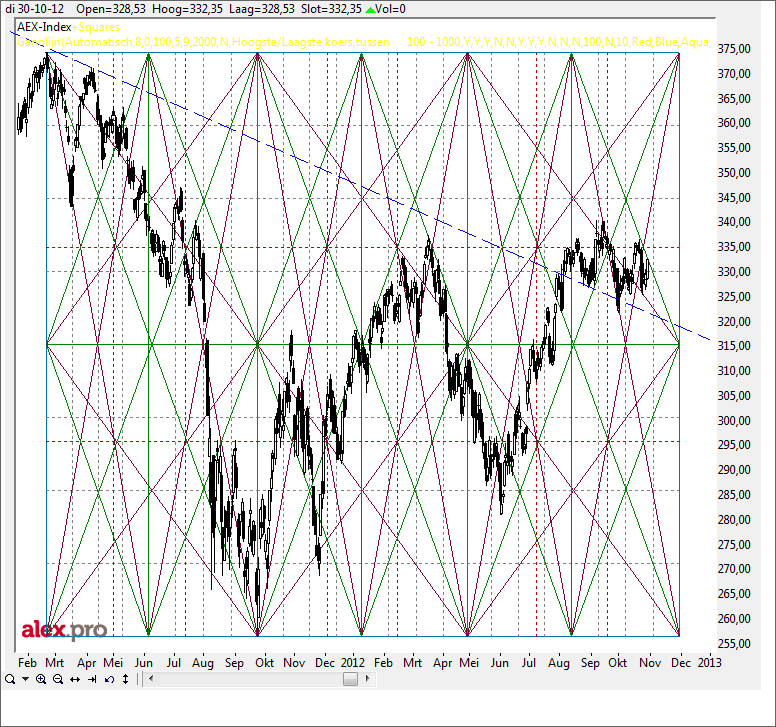

.30 oktober 2012 om 23:22 #link naar dit bericht30-10-2012:

In principe gebeurt er niet zoveel de laatste weken, een aantal punten omhoog worden gevolgd door een aantal punten omlaag en vice versa.

De koers stuitert als het ware heen en weer tussen steun en weerstand, die niet horizontaal lijkt te liggen 😉

Deze steun en weerstandpunten worden aardig weergegeven door het Gann Square, waarvoor ik de code rondom Maart dit jaar op het ta-script forum heb geplaatst, http://www.ta-script.com en dan op het forum onder de topic Gann

Ik haal daarvoor voor u even de volgende grafiek vanaf mijn scherm, ik moet helaas voor de website aardig uitzoomen, dus ik hoop dat het nog duidelijk overkomt op uw scherm, plaats anders even de ta-script-code in uw grafiek, op mijn grote scherm is het heel mooi om te zien.

Grafiek 1:

*klik op het plaatje voor een duidelijker grafiek*Overigens, de blauwe gestreepte lijn is afkomstig van de ta-script-code wat ik heb geschreven voor automatische -Gannlijnen, ook op http://www.ta-script.com.

De blauwe gestreepte lijn is een 1X2 prijs-tijd lijn met de factor 8 vanaf de top in September 2000, weergegeven met bovengenoemde indicator.

.

Houdt het hoofd koel, laat je door niemand gek maken, reageer op de grafiek en niet op iemands idee!

.

Succes!

.31 oktober 2012 om 17:58 #link naar dit berichtJan: bespaar je de moeite van plaatsing en hou alles mooi voor jezelf, je verdient er fijn je extra geld mee.

Verwacht niet dat “traders” hier snappen wat je aan het doen bent, vandaar dat je geen vragen krijgt.

Ken het gevoel maar al te goed, heb week in week uit ladingen dax breakoutlevels en gegevens neergepent elke dag op IEX en zero reactie.Men wil hier alleen maar horen: nu short of nu long en nu verkopen.. meer niet en daar laten de slimme aboverkopers zich weer voor betalen.

conclo: wij zijn niet slim genoeg 😉

-

AuteurBerichten

Je moet ingelogd zijn om een reactie op dit onderwerp te kunnen geven.