Tags: @Jan: TAC_DMI, AEX, bitcoin, Gann, grafieken, Technische analyse

Dit onderwerp bevat 491 reacties, heeft 30 stemmen, en is het laatst gewijzigd door ![]() JanS 7 jaren, 2 maanden geleden.

JanS 7 jaren, 2 maanden geleden.

-

AuteurBerichten

-

13 april 2014 om 23:33 #link naar dit bericht

12-04-2014:

Ik ben er weer, even wat gas terug genomen zoals u wellicht gemerkt hebt 🙂

De tijd benut om het archief op te ruimen en te verplaatsen.

Er lag hier documentatie etc. vanaf 1961 en het werd tijd dat de bezem er eens flink door heen ging.

Veel uitzoek werk, en daarna wat ritten naar de oud papierhandel en het gevoelige werk naar de archief vernietiging (toch nog 660 kilo).

Het nieuwe archief is nog niet volledig ingericht, maar dat komt wel voor elkaar.

.

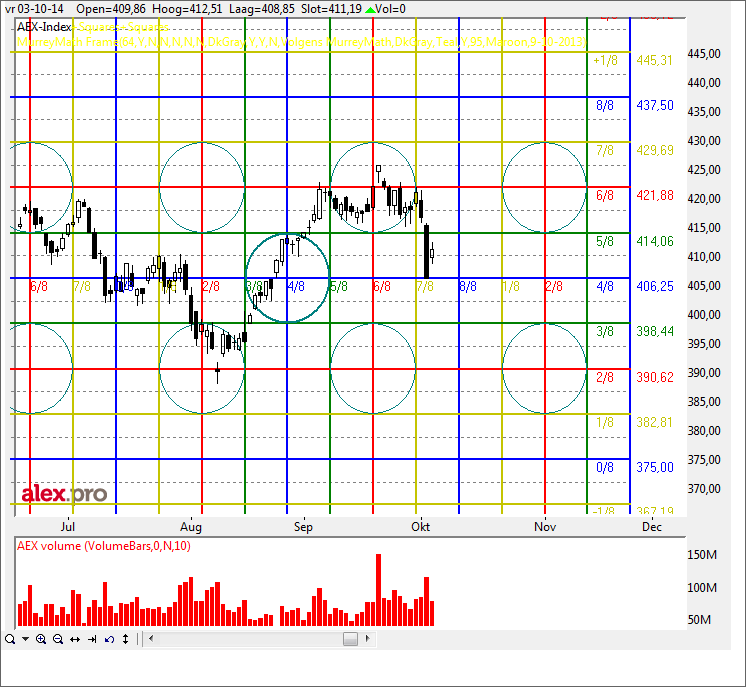

Grafiek 1:

*klik op het plaatje voor een grotere grafiek*We zien in figuur 1 de grafiek van de AEX index in een 64-dagen MurreyMath frame.

We zien dat de index zich tussen de 0/8 en 8/8 tijdlijn als het ware in een zijwaartse trend zit met een forse uitslag in de koers, dat wel.

Wie de MurreyMath regels gevolgd heeft zit op rozen, maar daar heb ik vaak genoeg op gewezen; dat is niet de reden waarom ik dit plaatje laat zien.

In de grafiek staan de benamingen Adam en Eve geplaatst, een benaming waarover ik meen al eens wat geplaatst te hebben, en die bij Thomas N. Bulkowski vandaan komt.

Adam wordt geplaatst bij een scherpe bodem of top en Eve bij een bredere bodem of top.

Een dubbele Adam bodem wordt door Bulkowski met wantrouwen tegemoet gezien, meestal volgt na het bereiken van de voorgaande top( de Eve in dit geval) een daling.

Een dubbele top bestaande uit een Eve en een Adam geeft meestal ook een daling te zien.

Die daling volgde dan ook, de koers kon de opgebouwde weerstand van de Eve top niet doorbreken en ketste af.

.

Ik startte met de grafiek van afgelopen Woensdag, omdat zoals u ziet de koers in het frame bij de 8/8 lijn is aangekomen wat inhoudt dat daarna het frame op gaat schuiven.

We zien dat in de volgende grafiek.

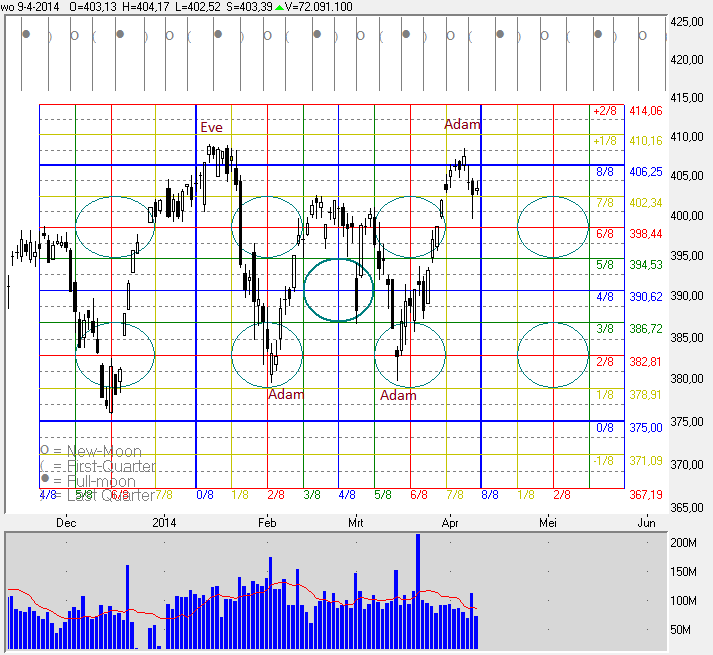

Grafiek 2:

*klik op het plaatje voor een grotere grafiek*In grafiek 2 ziet u de AEX index tot en met afgelopen Vrijdag.

Het frame is opgeschoven zoals verwacht, en ik heb even het 128 daags frame geplaatst.

We zien de afgelopen week een daling van 50% op de stijging van midden Maart dit jaar.

In de RSI-JSTAS onder in de grafiek ziet u dat de RSi te snel daalt ten opzichte van de stijging ervoor, wat kan wijzen op een aanstaande omkeer van het koersverloop, ofwel het is mogelijk dat de ingezette daling gaat stoppen.

In het grotere plaatje van de Elliott wave telling is de stijging vanaf midden Maart tot Vrijdag 4-april de eerste poot van de laatste poot van een groot A-B-C-D-E patroon.

Ofwel, de verwachting is dat de daling deze week stopt waarna weer een stijging plaats gaat vinden die de top van 4-April zal overtreffen.

Maar verwachtingen dat zijn hersenspinsels, volg daarom de koers en nooit het idee.

.

Vriendelijke groet,

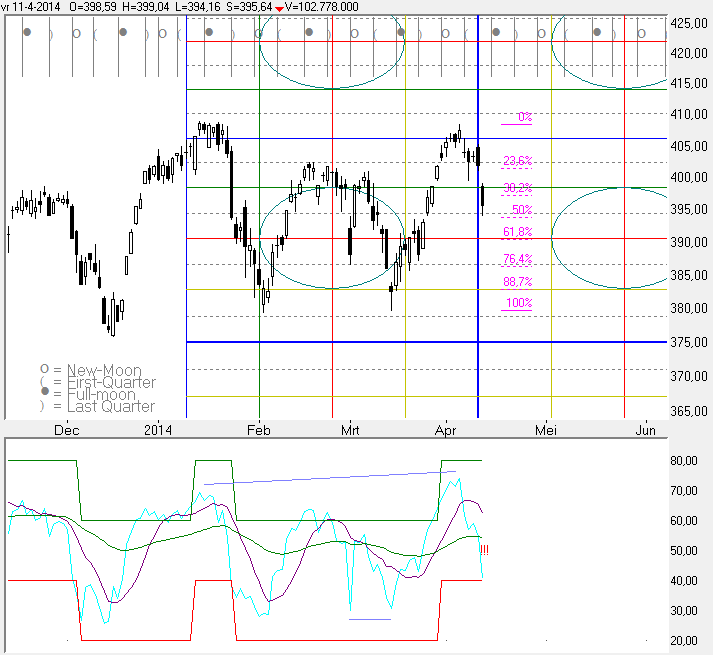

Jan 😉25 mei 2014 om 20:46 #link naar dit bericht23-05-2014:

Een kleine update.

Naar verwachting zit de koers, zoals in vorig bericht vermeld in een correctieve golf omhoog, die zijn doel nog niet bereikt heeft.

Zoals u weet kunnen correctieve golven ‘eindeloos’ voort dobberen.

Hieronder even een dag grafiek van de AEX met de RSI eronder weergegeven.

U ziet ook een voor u nieuwe indicator, de Wcumveloc, een volume indicator, waarvan u een korte beschrijving kan vinden onder de volgende link: [url]http://www.ta-script.com/forum/viewtopic.php?f=2&t=1314[/url]

Wees alert, laat u niet verrassen 😉

Grafiek 1:

Vriendelijke groet,

Jan 😉14 september 2014 om 22:39 #link naar dit bericht14-09-2014:

Even een korte update, er viel ook niet veel te melden de laatste tijd, de koers zat in een up -trend, en wanneer u die volgt is ‘that your friend’;)

Maar aan alle plezier komt een end, en dus ook aan een up -trend.

Het is en blijft altijd moeilijk, wanneer is een daling in de koers nu het einde van een up -trend, achteraf weet je het precies.

Onze technische – analyse schatkist puilt werkelijk uit van de indicatoren, waarbij je telkens weer een keuze moet maken tussen momentum indicatoren, trendvolgende indicatoren enzovoorts, afijn u kent het inmiddels wel.

Ook doen we aan cyclus analyse, we tellen de EW-golven, en achteraf weten we wat juist was.

Ik ben om eens een wat andere koers te varen de laatste tijd gedoken in factoren als massa, kracht, energie en arbeid.

Problemen die daarbij om de hoek komen kijken zijn onder andere hoe je dat meet in een koers grafiek met de weinige data die er is, immers over meer dan volume en koersbeweging beschik je daarbij niet.

Ik kwam echter bij het opruimen en verplaatsing van mijn archief weer ‘vergeten’ materiaal tegen welke opnieuw mijn belangstelling wekte en mij weer aanzette daar dieper in te duiken.

U hebt er een paar maanden terug al wat van gezien: de Wcumveloc indicator die gebruik maakt van het volume en de koers.

Het volume is uiterst belangrijk, Gann hamerde daar altijd al op, maar vaak wordt het vergeten.

Soms wordt het ons ook onthouden, zoals het volume van de AEX, het is er wel, maar wordt ons gewoon onthouden, iets wat je alert moet maken!

Nu kan u het middels een Excel sheet eenvoudig berekenen en anders gewoon end-off-day bekijken via Yahoo, die geeft het gewoon wel weer.

.

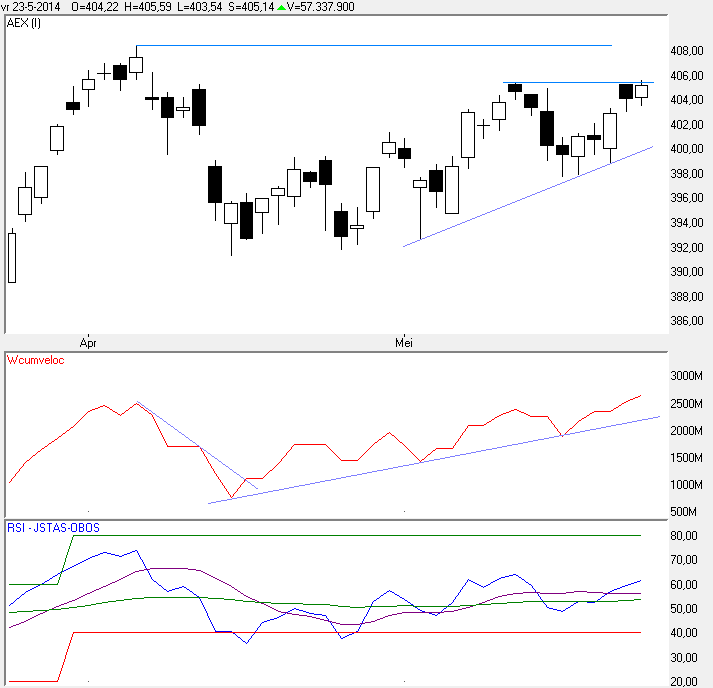

Hieronder een update van de AEX grafiek met daarin de Wcumveloc indicator die keurig op tijd een koop of verkoop signaal geeft, zie eerdere postings.

.

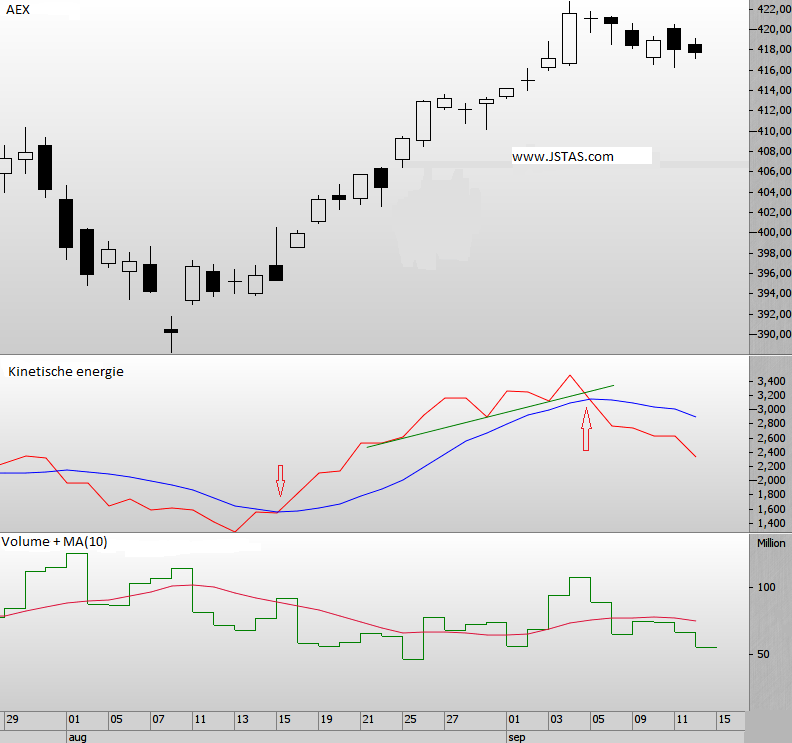

Grafiek 1:

*klik op de grafiek voor een groter plaatje*Let op het lage volume, de huidige daling kan een correctie zijn waarna we met de koers weer vrolijk verder omhoog huppelen.

.

Wanneer we echter met massa, kracht, energie en arbeid gaan meten in de koers grafiek kunnen we nog scherper op tijd een komende draai in de trend zien aankomen.

Hieronder ziet u een grafiek waarbij we de kinetische energie meten welke aanwezig is in een koersgrafiek, in dit geval onze vertrouwde AEX-index.

Grafiek 2:

*klik op de grafiek voor een groter plaatje*Ziet u hoe de doorbraak van het ma (blauwe lijn) in de kinetische -energie grafiek een mooie tijdige omkeer aanduidt?

Ik zal er bij tijd de komende weken een stukje over schrijven en tevens een stukje code schrijven voor ta-script zodat u zelf deze indicator in uw grafiek kunt plaatsen.

.

Ik zal ook de komende maanden het stuk ‘Verborgen patronen’ weer gaan plaatsen.

Het ‘gezeik’ van ‘zieke figuren’ had me de lust volledig ontnomen; maar gezien de vele – vele – e-mails over dit onderwerp hebben me doen besluiten het weer ‘wat gewijzigd’ op te gaan pakken.

Ik heb zoveel e-mails over dit onderwerp ontvangen dat ik wel gestopt ben met het beantwoorden ervan, hebt u geen retour mail ontvangen.. mijn excuses.

.

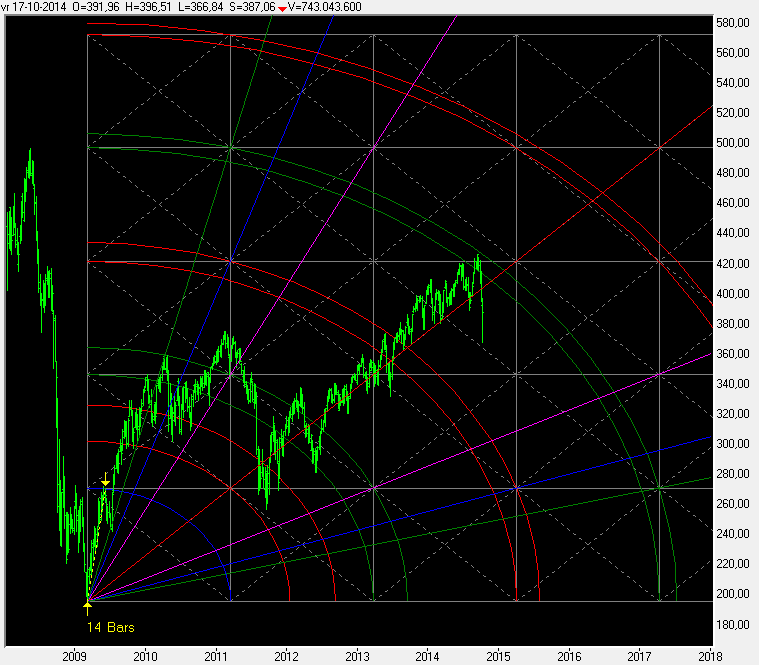

Ik sluit af met een voor u bekende grafiek, de week grafiek van de AEX met daarin de Gunner indicator, de code vindt u natuurlijk ook op http://www.ta-script.comGrafiek 3:

*klik op de grafiek voor een groter plaatje*Mooi hè, zoals die koers rondom de 1X1 lijn slingert, uitgezet vanaf de bodem in Maart 2009.

.

Laat je niet gek maken, volg de koers grafiek en niet al die mooie verhalen die je leest /hoort.

.

Kijk voor eerdere postings op http://www.jstas.com

.

Vriendelijke groet,

Jan 😉14 september 2014 om 22:45 #link naar dit berichtBeste Jan,

Ik heb je stukken node gemist! Waar was je al die tijd… 🙂

Dank dat je er weer bent!

Indicatoren over kinetische energie (geweldig!) meer dan welkom – inclusief de code….

Heb je nog meer van dat soort prachtige stukjes?!

Tot horens (graag)

21 september 2014 om 22:50 #link naar dit berichtTe weinig tijd om de grafieken enz. te plaatsen op de diverse forums, dus ik volsta deze keer met de link naar de update.

Mijn excuses voor het ongemak, maar om mijn visie te lezen moet u even op de volgende link klikken:

[url]http://www.jstas.com/2009/Dageljiks%20verloop%20van%20de%20AEX%20grafieken.htm[/url]

.

Wees wijs, volg uw eigen weg …

.

Vriendelijke groet,

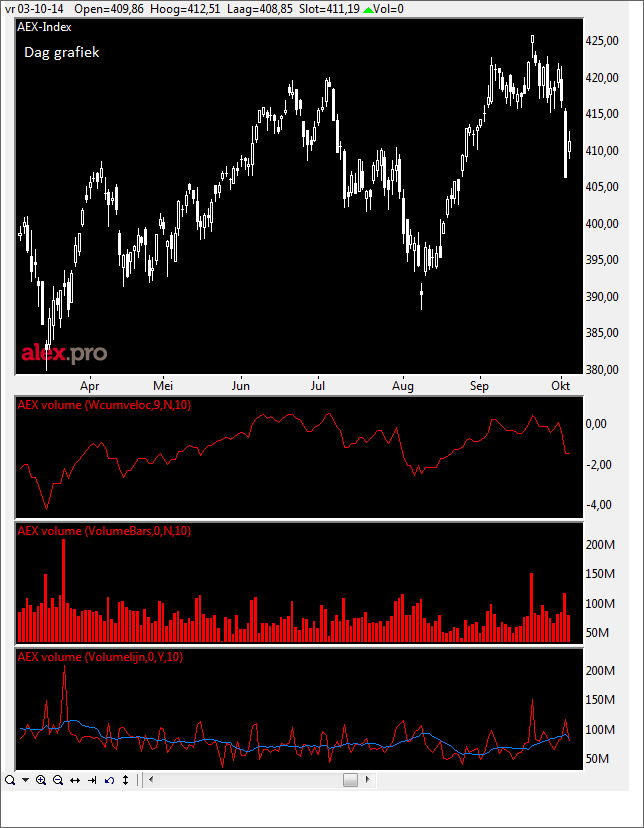

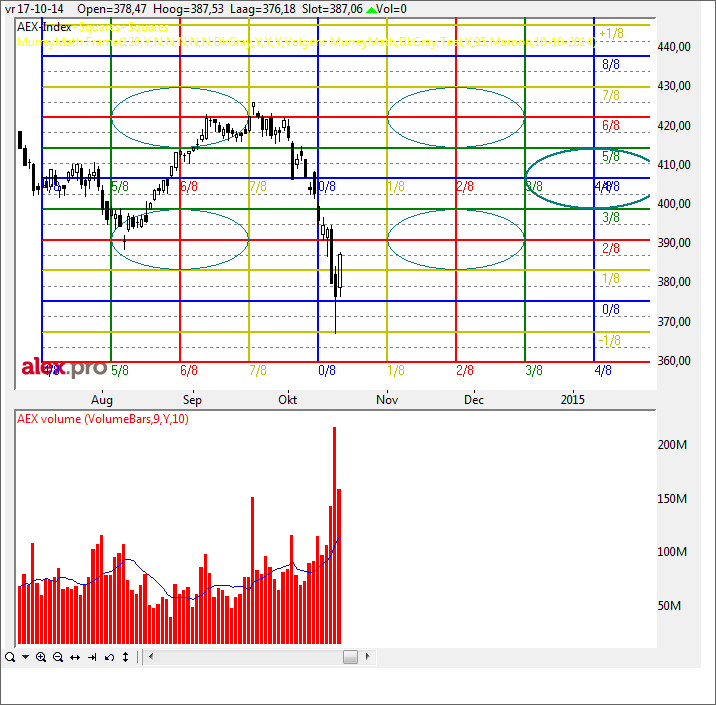

Jan 😉5 oktober 2014 om 19:35 #link naar dit berichtWilt u ook het volume onder uw AEX grafiek, in bijvoorbeeld ‘Wallstreet for Windows’of op het Alex platform of op …

Klik dan op [url]http://www.jstas.com/Volume/volume_van_de_aex.htm[/url] en zie hoe eenvoudig u dat voor elkaar kunt krijgen.

.

Een voorbeeldje ervan in Alex:

.

Vriendelijke groet,

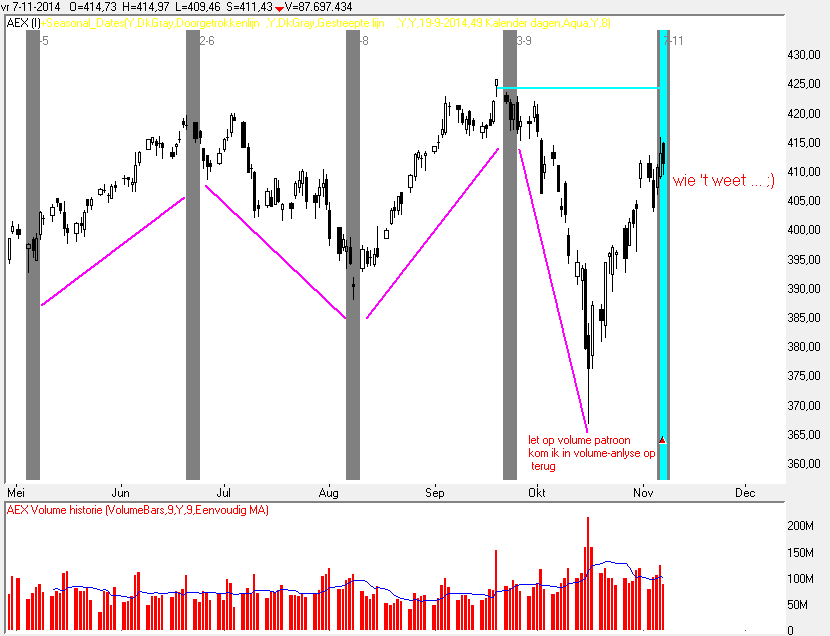

Jan 😉5 oktober 2014 om 21:01 #link naar dit bericht12 oktober 2014 om 22:14 #link naar dit berichtDit weekend even wat grafieken die u niet overal ziet 😉

11-10-2014.

.

MurreyMath is gewoon een grafiek waarvan de lijnen een bereik delen door 8.

De lijnen kijken niet naar de koers van een fonds of index, de koers van een fonds of index wordt alleen gebruikt om het juiste gedeelte van het MurreyMath frame weer te geven wat in principe oneindig groot is.

Ofwel, de getallen liggen van de MurreyMath lijnen liggen op vaste waarden, onafhankelijk welk fonds of index wordt weergegeven in de grafiek.

Delen door 8 is iets wat Gann ons mee gegeven heeft als één van de dingen om op te letten.

U kon in de hier al eerder weergegeven grafiek zien hoe mooi die MurreyMath lijnen vaak als steun of weerstand gebied dienst doen.

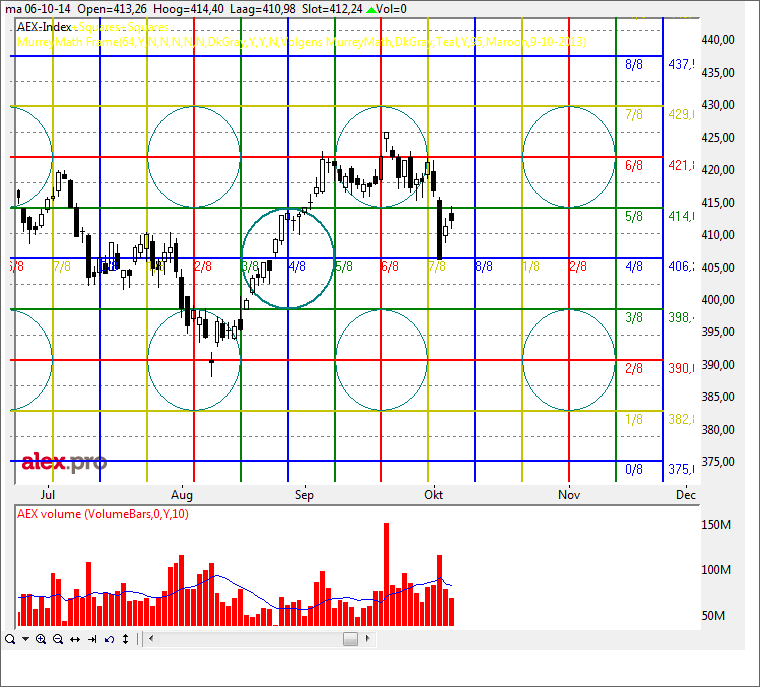

Ik heb afgelopen week her en der op diverse fora wel de dag grafieken geplaatst van MurreyMath met daarin de AEX index weergegeven.

Ik had ze hier nog niet geplaatst, dat doe ik nu even voor u.

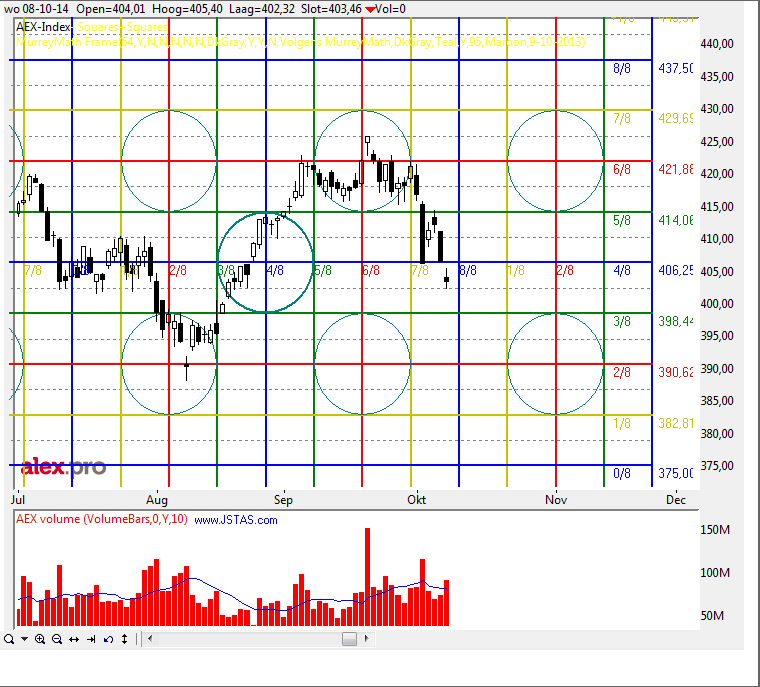

Grafiek Maandag 6-10-2014:

*klik op het plaatje voor een grotere grafiek*

.

U ziet de weerstand op de 5/8 lijn = bovenzijde tradingrange.

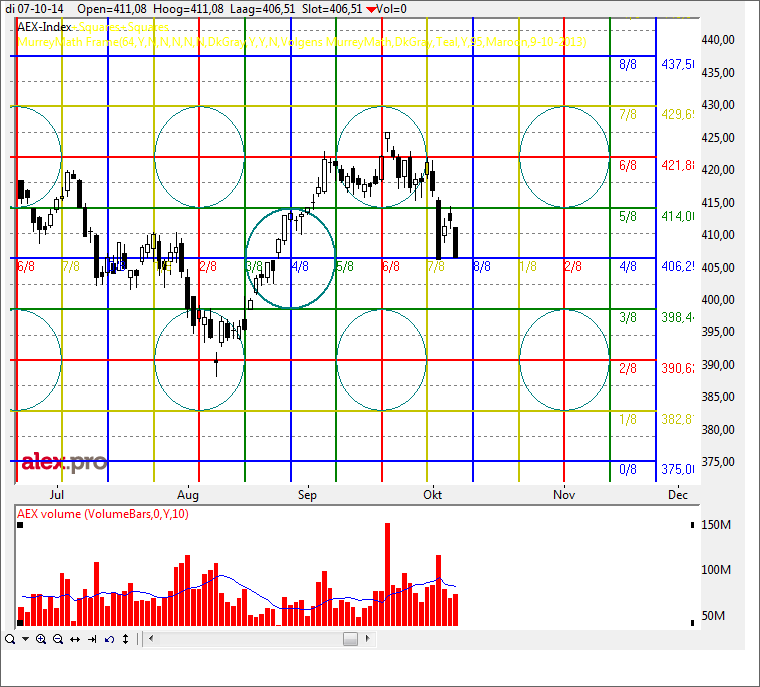

Grafiek Dinsdag 7-10-2014:

*klik op het plaatje voor een grotere grafiek*

.

U ziet dat de koers afketste op de 5/8 lijn en na de daling aan het einde van de dag steun vond op de 4/8 lijn, dat is een lijn die vaak moeilijk de eerste te doorbreken is, er werd Dinsdag voor de tweede keer op die deur geklopt.

Grafiek Woensdag 8-10-2014:

*klik op het plaatje voor een grotere grafiek*

.

Op Woensdag zakte de koers door de 4/8 lijn en vond steun op de mini-MurreyMathLine tussen de 3/8 en 4/8 lijn.

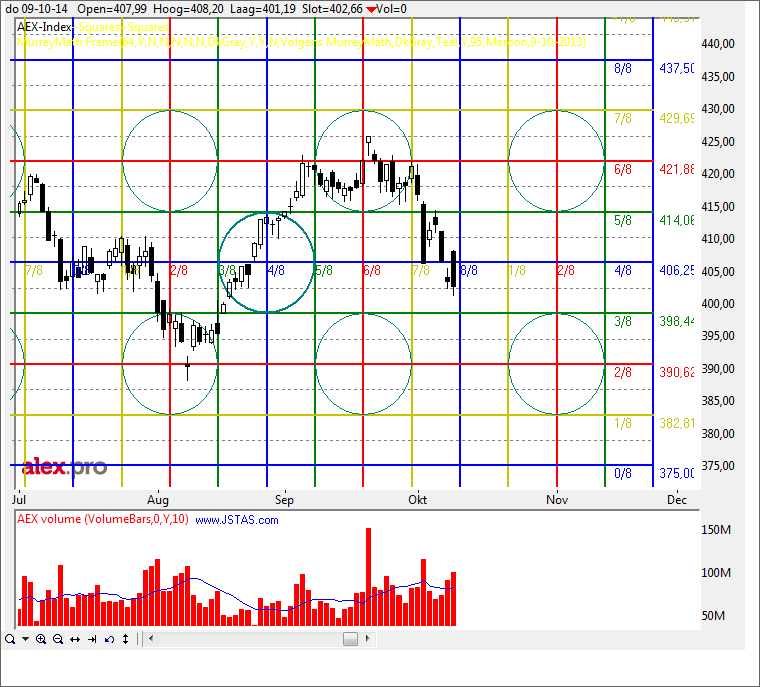

Grafiek Donderdag 9-10-2014 AEX index:

*klik op het plaatje voor een grotere grafiek*

.

Op Woensdag in de avond handel veer de koers sterk op, en de AEX index opende Donderdag ochtend dan ook boven de 4/8 lijn in een poging daardoorheen weer omhoog uit breken.

Dat mislukte en de koers zakte weer terug naar de steun op de mini-MurreyMathLine tussen de 3/8 en 4/8 lijn.

Het zelfde zien we in de FTI (aex future) die op Donderdag weer fors terug zakte en zelfs doordaalde om steun te vinden op de 3/8 lijn = onderzijde tradingrange, zoals u ziet in de volgende grafiek.

Grafiek Donderdag 9-10-2014 FTI:

*klik op het plaatje voor een grotere grafiek*

.

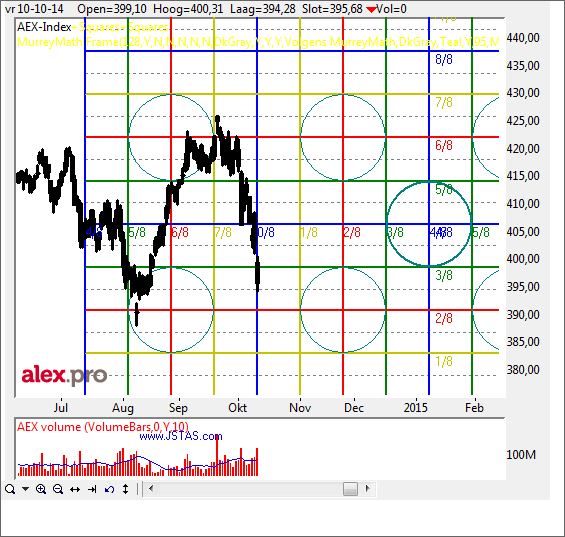

Dan plaats ik voor de volledigheid nog even de MurreyMath grafiek van de AEX en de FTI van afgelopen Vrijdag, kijkt u zelf maar even of die lijnen een steun gebied aangeven 😉

Grafiek 10-10-2014 AEX:

*klik op het plaatje voor een grotere grafiek*

.

Grafiek 10-10-2014 FTI:

*klik op het plaatje voor een grotere grafiek*

.

U ziet dat in de AEX grafiek het tijdframe weer is opgeschoven, zo’n blauwe tijdlijn kan een omslagpunt zijn/worden.

Tot zover even MurreyMath.

…

Meestal beperk ik me tot de AEX index, maar deze keer wil ik weer even een paar grafiek over Goud plaatsen.

Het zijn voortzettingen van grafieken die al eerder geplaatst heb, ik laat ze alleen even zien hoe ze zich verder ontwikkelen.

.

De eerste is de grafiek van Goud met daarin de ‘Jenkins Secret Angle’, uitleg en ta-script daarvan staat op ta-script.com

Grafiek 10-10-2014 Goud in Dollar Jenkins secret angle:

*klik op het plaatje voor een grotere grafiek*

.

De drie bodems van de laatste paar jaar lijken in de lucht te hangen, dat wordt anders wanneer u de grafiek als volgt bekijkt.

Grafiek 10-10-2014 Goud in Euro Jenkins Secret Angle:

*klik op het plaatje voor een grotere grafiek*

.

En die laatste grafiek is eigenlijk waar wij mee te maken hebben, de waarde van de Euro t.o.v. de Dollar is in dit geval verrekend.

Steun op oudejaarsdag – 2013 op de 100% lijn.

.

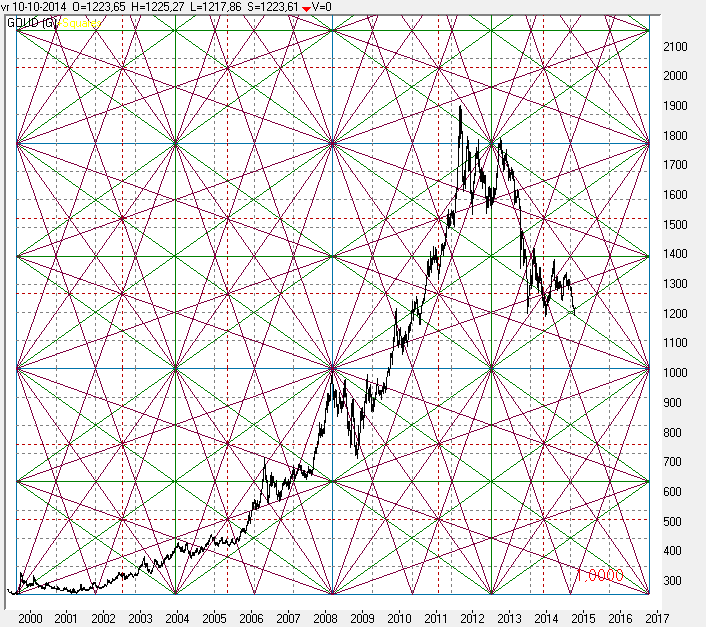

In de Gann topic op ta-script.com heb ik ook een indicator geplaatst, destijds, die voor u het Gann-square tekent in de grafiek.

In de volgende grafiek ziet u dat square getekend in de grafiek van Goud, waarbij de bodem in 1999 genomen is als linker onderzijde square en het topje in 2008 als rechter bovenzijde van het square.

Het square is een zogenaamd full-square, dus compleet met de 1/8 en 1/3 lijnen.

Doordat het square getrokken is tussen top en bodem is het een zogenaamd range-square.

Wie goed heeft opgelet toen ik daarover wat uitleg gaf destijds ziet dat Goud al langere tijd steun vindt op de 2/8 lijn van het square; wat je dan weer aan MurreyMath doet denken 😉

Grafiek 10-10-2014 Goud met range-square:

*klik op het plaatje voor een grotere grafiek*

.

…

Wat ik ook al eerder op ta-script.com in de Gann topic heb neergezet is een script waarmee u een prijs-tijd-matrix kunt uitzetten.

De paarse lijn geeft het koersbereik aan wat als basis wordt genomen, bodem 1999 – top 2008 waarbij dan de matrix worst uitgezet vanaf de bodem in 2008.

Vaak wordt een matrix uitgezet met als berekening een Fibonacci getal maal de range, in dit script heeft u ook de mogelijkheid om een Fibonacci getal te vermenigvuldigen met de procentuele range.

U ziet dat de koers tot nu toe al drie maal steun gevonden heeft in het gebied van de 23,6% range.

Sterk steungebied lijkt het, maar u weet wat er gebeurt wanneer je maar lang genoeg op een deur klopt .. 😉

Grafiek 10-10-2014 Goud met % range:

*klik op het plaatje voor een grotere grafiek*

.

..

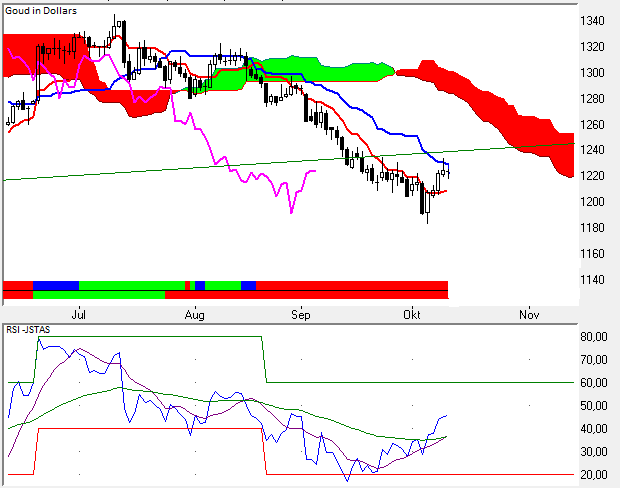

In de volgende grafiek ziet u Goud weergegeven met daarin de Ichi-Moku-Kinko-Hyo grafiek, ook wel de wolk-grafiek genoemd, the cloud.

Grafiek Goud 10-10-2014 Cloud:

*klik op het plaatje voor een grotere grafiek*

.

Een laatste verkoop signaal in deze grafiek werd gegeven in Augustus toen de koers door de wolk heen daalde.

De laatste twee dagen zit de koers tegen de blauwe Kijun-Sen lijn aan die nu als weerstandlijn dienst doet.

Ik heb onder in de grafiek de RSI-JSTAS weergegeven, die zelf zijn instelling uit de gemeten cyclus in de grafiek haalt.

In Juni – Juli zag u Goud hogere koersen neerzetten terwijl de RSI-JSTAS lagere toppen neerzetten, dat is divergentie en geldt als een waarschuwings signaal dat de stijging waarschijnlijk ten einde loopt.

Nu in Oktober ziet u dat de RSI-JSTAs lijn veel te snel oploopt gelet op de stijging in de koers grafiek. Wie mijn stukjes over de RSI heeft gelezen weet dat dit een waarschuwing is.

..

.

Sluit ik af met een paar oude grafieken, die doorlopen tot vandaag de dag, om even te zien hoe ze er nu bijstaan 😉

Als eerst een grafiek over de afgelopen 60 jaar van de AEX met daarin de SRL lijnen, vanaf de bodem in 1952 en vanaf de top in 2000.

Grafiek AEX 10-10-2014 SRL 60 jaar:

*klik op het plaatje voor een grotere grafiek*

.

De grafiek staat semi-logaritmisch weergegeven.

We zien dat de koersbeweging na de top in 2000 er correctief uitziet, waarbij de correctie procentueel wel mee valt, maar zoals u weet kunnen correctieve golf ‘flink’ tekeer gaan, dus trek daar niet direct conclusies uit.

.

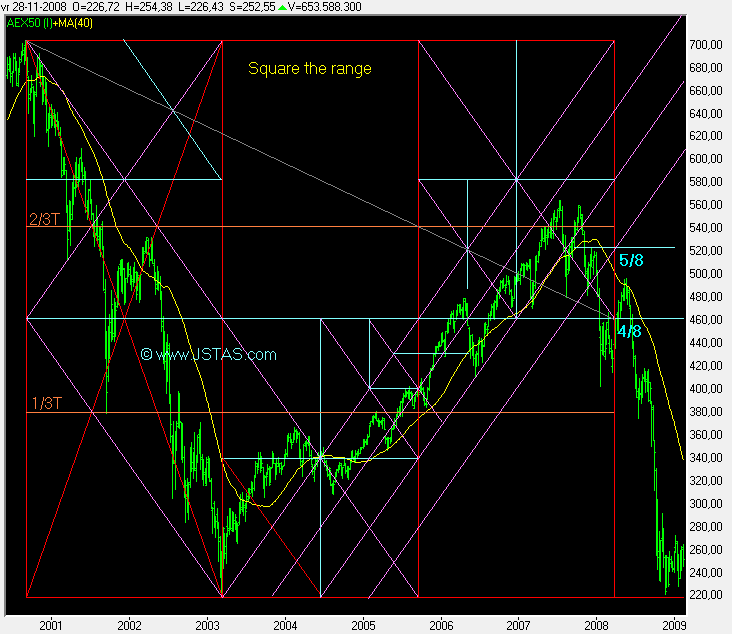

Nog een grafiek uit de oude doos is die waarbij ik handmatig een Square getrokken had tussen de top en 2000 en de bodem in 2003.

Let u eens op het gedeelte tussen 2000 en 2003; ziet u iets wat u opvalt wat u geleerd heeft bij de SRL lijnen?

Mooi is het koersverloop daarna in de volgende squares na Maart 2003.

Grafiek 10-10-2014 AEX Square-the-range 2000-2003:

*klik op het plaatje voor een grotere grafiek*

.

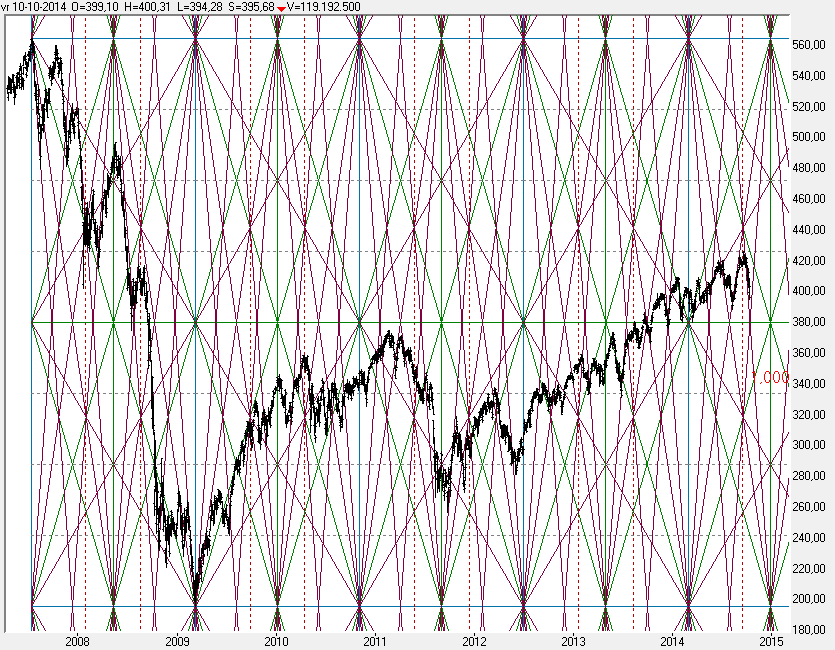

Ik sluit af met een range-square met daarin de AEX grafiek waarbij de uitgangs punten van het square zijn: de top in 2007 en de bodem in 2009.

Het volgende range-square rolt uit het script wat ik daarvoor op ta-script.com heb neergezet voor u.

Het is een zogenaamd full-square, waarbij ik de diverse verdelingen even uitgeschakeld, er komen anders teveel lijnen op zo’n klein plaatje, maar indien u het script zelf laadt, kunt u inzoomen etc.

Ik ken de commentaren op dit soort grafieken: ‘wanneer je maar genoeg lijnen trekt raken er altijd wel een paar’, maar bedenk dat dit soort commentaar komt van mensen die zich niet verdiept hebben in wat welke lijn weergeeft.

Grafiek 10-10-2014 AEX square-2007:

*klik op het plaatje voor een grotere grafiek*

.

Leuk is wellicht om even in te zoomen op het laatste stukje van dit square.

Grafiek 10-10-2014 AEX Square-2007 inzoom:

*klik op het plaatje voor een grotere grafiek*

.

U ziet dat de top in September dit jaar weerstand ondervond van de 5/8 lijn (gestippelde horizontale prijslijn).

Kijkt u ook eens naar de steun rond de groene 4/8 lijn rond de waarde 380 eerder dit jaar.

Let er ook eens op hoe het er soms op lijkt alsof een Gann lijn(schuine lijnen) aantrekkingskracht uitoefent op de koers grafiek.

U ziet ook verticale stippellijnen, dat zijn verdelingen van de tijd in 8.

In dit weekend ligt zo’n stippellijn, draai in de trend komende week?

.

Vriendelijke groet,

Jan 😉

Ook te lezen op: [url]http://www.jstas.com/2009/Dageljiks%20verloop%20van%20de%20AEX%20grafieken.htm[/url]

.13 oktober 2014 om 22:45 #link naar dit bericht13-10-2014:

Een update tussendoor 😉

Als gevolg van de handel na Vrijdag 17:30 uur (de wereld draait verder wanneer wij hier op onze lauweren rusten) opende de AEX index negatief vanmorgen, de FTI stond al gelijk fors in de min bij opening om 8:00 uur.

De koers daalde nog wat verder en vond steun op –jawel 😉 — de 2/8 MurreyMathLine.

Daarna begon de koers te stijgen en je denkt dan al snel dat we de draai omhoog krijgen, althans de stieren denken zo, de beren denken dat het slechts een oprisping is.

Nu weten we vanuit MurreyMath dat de 2/8 lijn de op één na beste mogelijkheid geeft om een gok omhoog te wagen (let ook op de andere indicatoren).

Maar de beste mogelijkheid komt vanaf de 1/8 lijn die rond die 380 ligt, dat is de 4/8 lijn in het range-square wat ik u dit weekend liet zien.

De FTI sloot nagenoeg op het laagste punt van de dag vanavond, veel hangt nu af van morgen.

We hebben al twee gaps in de daling vanaf 19-09.

Belangrijk punt blijft die groene 4/8 lijn in het range-square vanaf 2007 wat ik u dit weekend liet zien.

Wanneer die lijn doorbroken wordt is er ook al een zeer negatief EW-scenario in werking getreden, waarbij verwacht wordt dat we weer de diepte punten van na 2000 op gaan zoeken.

Zoals u weet worden toppen en bodems meestal ook aangegeven door de TAC-DMI indicator die ik voor u op ta-script heb neergezet.

Deze gaf ook vandaag geen signaal voor een mogelijke bodem.

Ook de Wcumveloc geeft nog geen mogelijke draai aan.

Ik heb helaas geen tijd een uitvoerige analyse neer te zetten, ik tip enkel een en ander aan, en plaats even een paar grafieken; trek uw eigen conclusies.

.

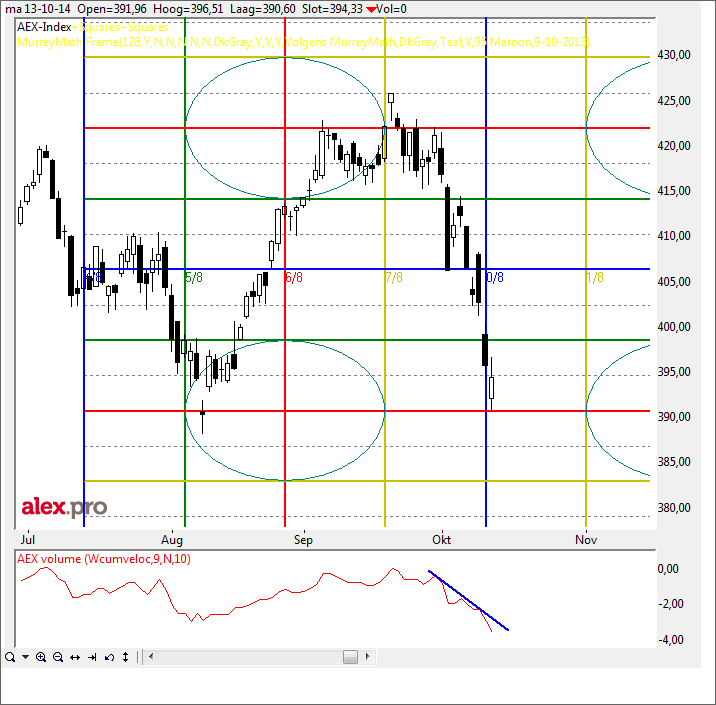

Grafiek 1:

*klik op het plaatje voor een grotere grafiek*U ziet de AEX die gedurende de dag steun vond op die rode 2/8 lijn in het MurreyMath frame.

In het onderste venster van de grafiek ziet u dat de Wcumveloc nog geen signaal geeft dat de koers beweging omhoog gaat beginnen, hoewel deze indicator meestal aardig op tijd is met zijn signalen.

De grafiek van de FTI plaats ik niet, die is vanavond gewoon geëindigd met een daling terug naar de 2/8 lijn, de winst gedurende de dag is weer volledig verloren in de avondhandel.

Ik plaats als laatste de grafiek van de AEX met daaronder de TAC_DMI

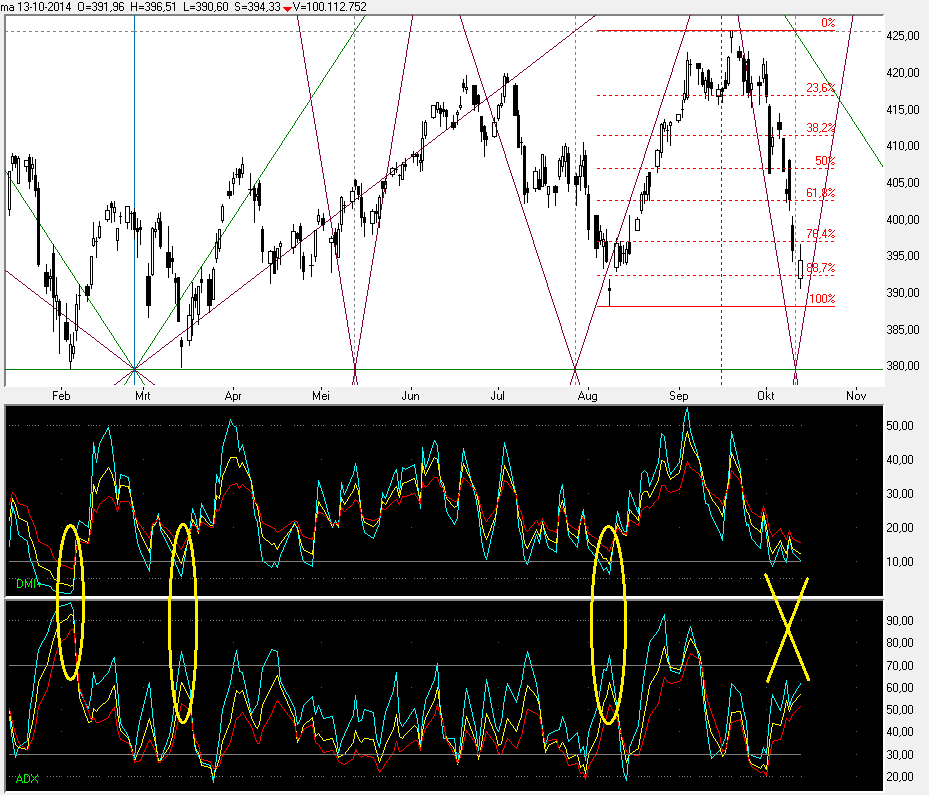

Grafiek 2:

*klik op het plaatje voor een grotere grafiek*Ik heb er even een combi-grafiek van gemaakt.

In het bovenste venster van de grafiek zie u het range-square waar ik over had.

U ziet dat de groene 4/8 lijn ligt rond de bodems van Februari en Maart van dit jaar.

Eigenlijk is een daling van de koers onder de rode 100% lijn al het startsein voor een groot negatief EW scenario.

Het aantippen van de 88,7% retracement lijn doet mij altijd op het puntje van m’n stoel zitten zoals u vanuit eerder door mij geplaatste verhaaltjes al weet.

Gezien de vele mogelijkheden van alternatieve scenario’s (het is helaas niet anders) houd ik die groene 4/8 lijn aan als de start voor een zeer negatief scenario (langere termijn bekeken).

Dan heb ik in de onderste vensters even het rio van de TAC_DMI weergegeven.

U ziet de DMI+-trio in combinatie met de ADX-trio.

Vanuit mijn stukje daarover weet u dat we met deze combinatie zoeken naar bodems in de grafiek, plaatsen waar de trend weer omhoog draait.

Ik heb met drie gele cirkels even drie plaatsen aan gegeven waar deze combinatie een keurig signaal gaf voor een mogelijke bodem.

U ziet aan het kruis rechts in de grafiek dat op dit moment nog geen bodem wordt aangegeven.

.

Komende tijd wordt beslissend voor eventuele zeer negatieve scenario’s die te verwachten zijn voor de toekomst.

Ik heb die negatieve scenario’s ruim een decennia terug al op mijn site gezet, maar vanwege de vele mail destijds weer verwijderd.

De negatieve scenario’s rolden uit mijn EW analyses destijds maar werden op z’n zachts gezegd ‘niet gewaardeerd’;) vandaar de verwijdering ervan; ik heb er wel van geleerd om gewoon je eigen verhaal aan te houden en je door niemand te laten beïnvloeden, ik wil dan ook enkel tools aandragen; volg je eigen verhaal!

We gaan het allemaal meemaken, blijf alert!

.

Het verhaal is ook te lezen op: [url]http://www.jstas.com/2009/Dageljiks%20verloop%20van%20de%20AEX%20grafieken.htm[/url]

.

Vriendelijke groet,

Jan 😉15 oktober 2014 om 22:38 #link naar dit bericht15-10-2014:

Gann wees ons op het belang van 50% van de waarde tussen een top en een bodem.

Een top ligt op 13-07-2007 op de waarde 563,98

Een bodem ligt op 09-03-2009 op de waarde 194,99

50% ligt dan op de waarde ~379,5

Volgens Gann is dat dan een gebied waar belangrijke steun of weerstand te verwachten is.

Afgelopen dagen liet ik u al het range-square zien wat keurig het gebied tussen die top en bodem verdeelt.

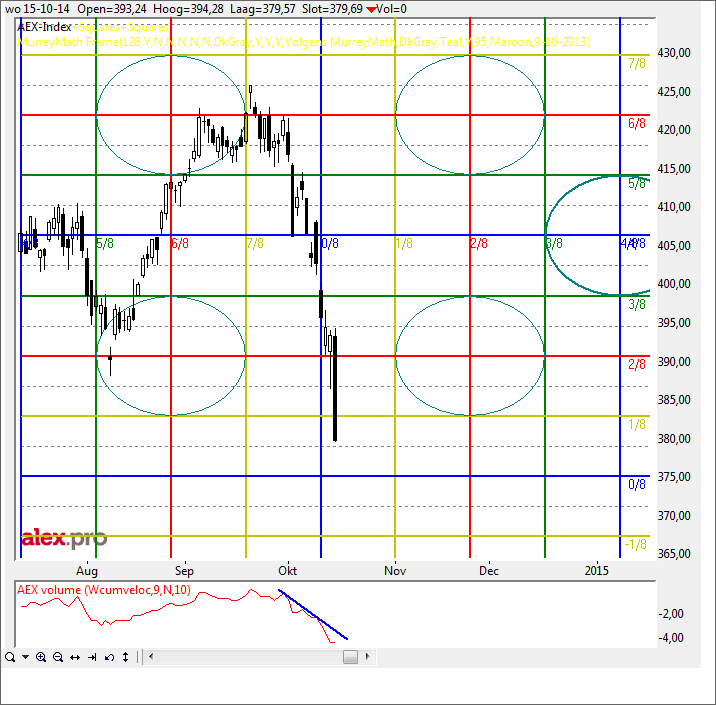

Grafiek 1:

*klik op het plaatje voor een grotere grafiek*In grafiek 1 hierboven ziet u dat de AEX nu al voor de derde keer dit jaar steun vindt op die 50% lijn (=4/8).

Ik heb er voor de mensen die hun bril vergeten zijn even drie pijlen bij geplaatst.

Drie keer is scheepsrecht luidt het gezegde, en wanneer je maar vaak genoeg op een deur klopt zeg ik dan …

Een paar dagen terug vermeldde ik al het belang van deze lijn, ik zie het als een scheidslijn waaronder e.e.a zeer negatief wordt, we gaan het meemaken.

Squares zijn altijd weer onder te verdelen in kleinere squares en maken zelf altijd weer onderdeel uit van een nog groter of ander square.

MurreyMath is ook een square, ook weer een onderdeel van een groter geheel.

Bekijken we het MurreyMath frame (square) dan zien we dat vandaag de AEX steun vond op een mini-MurreyMathline.

Grafiek 2:

*klik op het plaatje voor een grotere grafiek*U ziet een stevige beweging vandaag van 2/8, waarbij steun werd gevonden op de mini-MurreyMathLine die ligt tussen de 0/8 en 1/8 lijn.

Dat was de situatie om 17:30 uur.

De massa bepaalt, en dat is dan de handel in de VS.

Die invloed zien we onder andere terug in het avond verloop van de FTI.

Grafiek 3:

*klik op het plaatje voor een grotere grafiek*De index daalde nog even door nadat de handel in Nederland gesloten was, en u ziet hoe steun werd gevonden op een MurreyMathLine, de 0/8 = onderzijde van het frame (square).

.

Ik heb het al eerder gezegd, die waarden liggen al eeuwen lang te wachten, en wij denken zelfstandig te handelen, en toch voldoen we keurig aan datgene wat al vast ligt 😉

.

Ik heb momenteel geen tijd, wellicht dit weekend weer, maar zet u er eens de RSI-JSTAS onder (de RSI die de instel -waarde uit de koers haalt) en doe dat eens intraday (bijv. 15-minuten) en zet ook de TAC_DMI eens onder de daggrafiek, en let sterk op de signalen daarvan.

.

Wanneer u gewoon de ta volgt, dan kan u zowat uw horloge erop gelijk zetten 😉

Die verhalen die ik dan ook lees van mensen die beweren dat TA niet werkt … wel .. die hebben gewoon TA niet begrepen!

.

De mensen die zitten te wachten op de MurreyMath reset datum, stuur geen mails meer aub., er wordt aan gewerkt, zodra bekend plaats ik de melding daarvan in de topic op ta-script.com.

.

Wellicht dit weekend weer een -kleine- update.

Succes!

.

Vriendelijke groet,

Jan 😉19 oktober 2014 om 22:03 #link naar dit bericht18-10-2014:

De 4/8 lijn van grafiek 1 in de vorige update (15-10) rond de waarde 380 werd in de laatste dagen van de week doorbroken.; het beeld wordt snel negatiever.

Steun werd gevonden in de MurreyMath grafiek 2 van die update op de -1/8 lijn, zie ook grafiek 4 hieronder.

Nu volgt niet iedereen het MurreyMath frame en de vraag die dan rijst is of er nog andere signalen waren om steun rond de waarde 366 -367 te verwachten.

Enige tijd geleden alweer plaatste ik voor WallStreet en ALex de ‘Volume-gewogen-weerstand/steun lijn indicator’ waarmee een volume-gewogen lijn kunt maken volgens het idee van Dr. Levine of volgens de VWAP.

Ook heb ik in het verleden meermaals gewezen op de kracht van de SRL lijnen.

In onderstaande grafiek ziet u een compositie van die volume gewogen steunlijn (lichtblauw) en de SRL lijnen (grijs en paars gestippeld).

Grafiek 1:

*klik op het plaatje voor een grotere grafiek*De blauwe kronkellijn herkent u als de VWAP lijn.

De kruising van de twee SRL lijnen geeft een horizontaal prijsniveau waar steun kan worden verwacht.

Volgens het boekje dus.

.

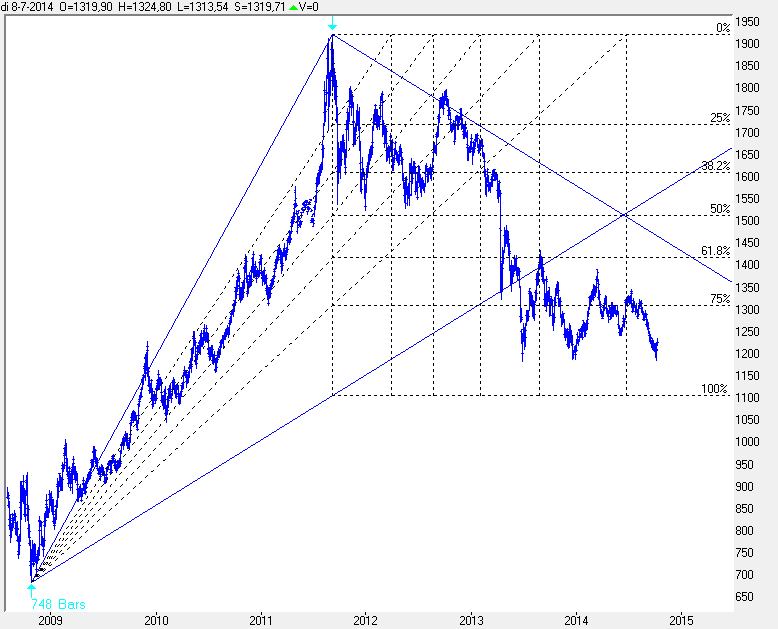

Ook de Gunner weekgrafiek liet zien in welk gebied mogelijk steun te verwachten was.

Grafiek 2:

*klik op het plaatje voor een grotere grafiek*U ziet steun rond de grijze stippellijn, een 45 graden lijn in het square.

Nemen we steun van de rode 1X1 Gann lijn (onderweg naar onderliggende lijnen) of …?

.

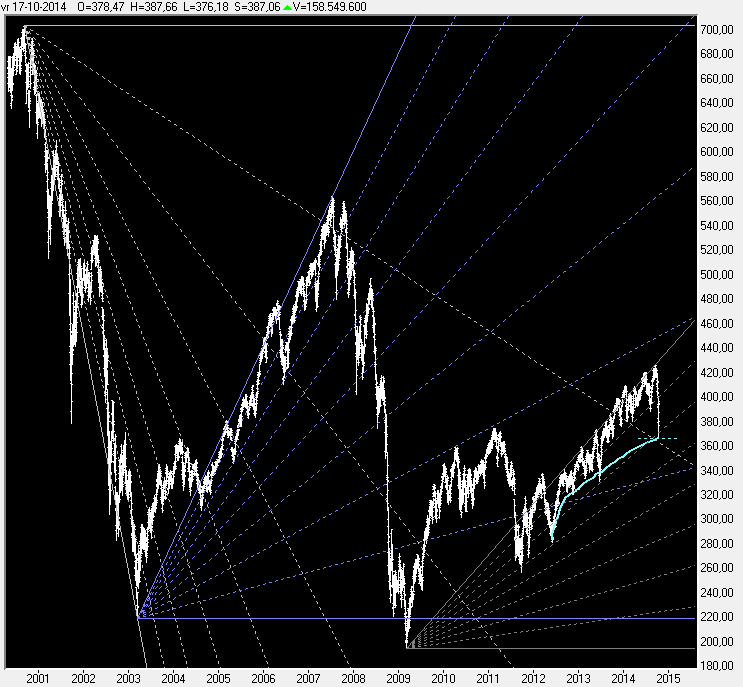

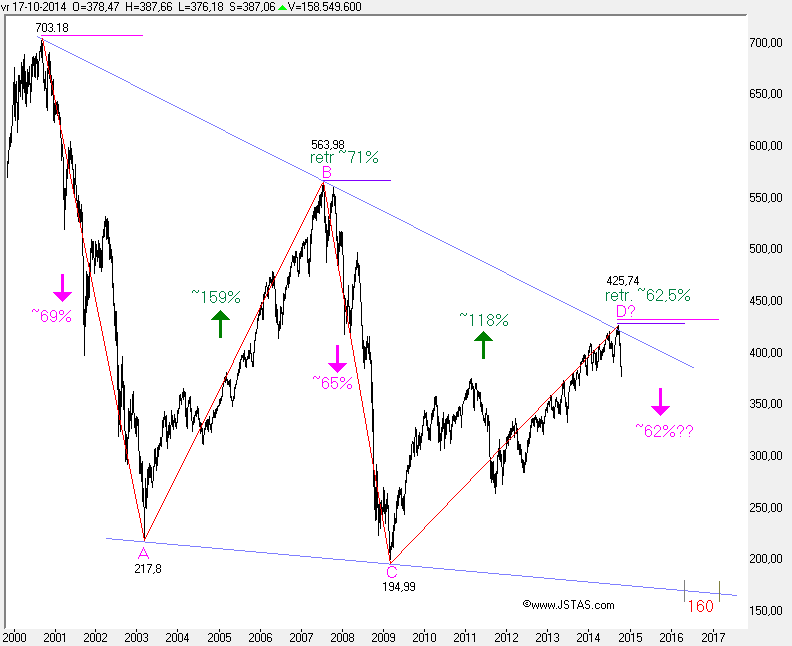

Grafiek 3:

*klik op het plaatje voor een grotere grafiek*In grafiek 3 ziet u de daling in de AEX index grafiek vanaf de top in 2000.

De daling vanaf de top in 2000 naar de bodem in 2003 duurde 918 dagen

Daarna steeg de koers in 1584 dagen (=172%) naar een top in 2007.

Daarna daalde de koers in een korte tijd van 599 dagen (=37,8%) naar de bodem in 2009.

De stijging na die bodem naar de top in 2014 duurde 1780 dagen (297%).

Wanneer de daling nu weer 37,8% in tijd neemt, dan volgt een bodem in ~2 jaar.

Wanneer de koers weer 62% daalt dan komt de koers uit op 160 of lager.

Ik heb met horizontale lijnen even de tijd neer gezet die de voorgaande dalingen in beslag namen.

Nu is dit maar een hersenspinsel wat nog wel aardig bijgesteld zal moeten worden, het loopt zelden zoals verwacht; maar toch ..

Ook heb ik bij D een vraagteken gezet in verband met de vele andere scenario’s die mogelijk zijn.

Het komende koersverloop zal ons meer vertellen.

Voorlopig staat er afgelopen week een mooie v-bodem, zeer korte termijn gezien.

We zagen een erg hoog volume, wat meestal wijst op een wijziging in de trend, ik zal daar bij mijn stukjes over volume indicatoren nog dieper op ingaan.

Nog vlug even de grafiek met het volume en de korte termijn v-bodem.

Grafiek 4:

*klik op het plaatje voor een grotere grafiek*

.

Je zou (snif) bijna sentimenteel worden wanneer je bekijkt hoe mooi die 1/8 en 1/16 lijnen in het MurreyMath frame werken 😉

Tot 2001 werd er op de beurs ook gewerkt met 1/16 bij het bepalen van bied en laat prijzen, ergens zit dat in de mens ingebakken denk ik 😉

Het loslaten daarvan heeft de manipulatie van de beurskoersen daarna in de hand gewerkt, ook daar kom ik nog op terug bij de stukje over volume indicatoren.

.

Laat je niet gek maken, volg je eigen plan, doe ik ook.

.

Vriendelijke groet,

Jan 😉2 november 2014 om 23:18 #link naar dit bericht02-11-2014:

We beginnen met een update van de Gunner week grafiek, waarbij ik voor een duidelijk plaatje even de 1/3 en 1/8 prijs en tijd lijnen heb weggelaten, u kunt deze door middel van de indicator op ww.ta-script.com er zelf in plaatsen.

Grafiek 1:

*klik op het plaatje voor een grotere grafiek*Verder geen tijd dit weekend voor een update, ik heb de beschikbare tijd besteed aan een volume -historie voor de AEX index.

U kunt de volume historie voor de AEX, teruggaand tot 1999, in uw grafiek krijgen (Wallstreet for Windows, ALEX en ander platforms die met ta-script werken) door de indicatoren eronder te plaatsen die vermeld zijn in de topic

[url]http://www.ta-script.com/forum/viewtopic.php?f=2&t=1314&p=8456#p8456[/url] op ta-script.com.De volume indicatoren welke op dit moment beschikbaar zijn (voor volume wat betreft de AEX daggrafiek) zijn: Volume-bars, Volume-lijn, Wcumveloc en de VWAP traditioneel en volgens Dr. Levine’s methode, de rest volgt tzt.

Zoals u weet geeft een grafiek van een fonds of index ons in de basis slechts twee gegevens, dat is de prijs en het volume (tijd even buiten beschouwing gelaten).

Wanneer volume niet aanwezig is missen we de helft, en daardoor belangrijke informatie die ons aanwijzingen geeft die we pas later in de prijs terug zien.

.

Om nog langere tijd terug (van voor 1999) volume gegevens te verkrijgen van de AEX kunt u me een plezier doen door data van Polygram aan mij toe te sturen dan wel te vermelden waar ik die kan vinden; de data is helaas niet in mijn koershistorie aanwezig (Polygram is na de verkoop door Philips destijds aan Seagram van de beurs verdwenen)..

.

Wellicht volgende week wel weer een update.

.

Vriendelijke groet,

Jan 😉

.9 november 2014 om 23:50 #link naar dit bericht09-11-2014:

Sorry, weinig tijd voor een update, deze week mijn tijd verspilt aan onzin eerder deze week en aan het begin van een stukje over Volume omdat volume 50% van de basis informatie is die we uit een koersgrafiek kunnen halen, en 50% van beschikbare informatie weggooien lijkt mij verspilling 😉

Het allereerste begin hiervan kan u lezen onder de link: –> [url]http://www.jstas.com/Volume/volume%20analyse.htm[/url]

Het wordt af en toe uitgebreid, maar de tijd daarvoor …

.

Het koersverloop van de AEX index deze week: opening van de week op de waarde op 411,28 en sluiting op de waarde 411,43

Hoogste koers was 415,74 en we zagen een laagste koers op 403,15

U weet al waar ik naar toe wil, in de weekgrafiek staat er een doji met lange pootjes.

Steve Nison ( de man die ik altijd raadpleeg voor kennis omtrent candlesticks) zegt daarover:

“Een doji met heel lange schaduwen,is een belangrijk omkeer signaal. Wanneer de openingskoers en de slotkoers van een doji met lange benen zich in het midden van het koersbereik bevinden, dan wordt deze doji een riksja-man genoemd.”

We moeten dus uitkijken naar signalen voor een mogelijke omkeer in de trend, en die was voor deze week stijgend (korte termijn, een reactie?)

.

Dan was er vanuit de ideeën van Gann een waarschuwing voor een trend omkeer deze week.

In begin voorjaar 2011 schreef ik enkele artikelen omtrent de -Seasonal indicator- van Gann.

Een en ander is bereikbaar en te lezen op de verzamel pagina –> [url]http://www.jstas.com/Gann/gann_seasonal.htm[/url]

.

Ik plaats hieronder even de grafiek van de AEX met deze indicator daarin.

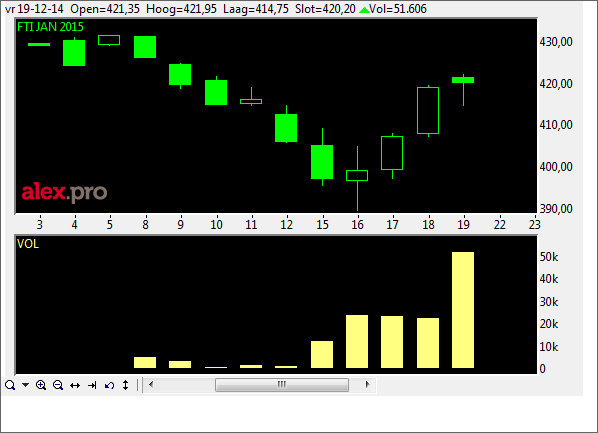

Grafiek 1:

U ziet in grafiek 1 de AEX grafiek met daarin de seasonal indicator van Gann.

Ik heb de seasonaldates en de midseasonaldates even als een zone weergegeven waardoor helaas de datums boven in de grafiek gedeeltelijk worden overschreven, zal ik aanpassen tzt, maar dat is niet zo belangrijk, kan effe wachten dus

De deathzone wordt in dit geval weergegeven via een blauwe kleur.

We zien dat de mid-seasonaldate deze keer samenvalt met de deathzone.

Een signaal om op te letten voor een koersomkeer.

Tevens wil ik even wijzen op wat er gebeurt rondom midden Oktober.

We zien een dalende koers na de seasonaldate van 23 September, waarna er “ineens’ een scherpe koersomkeer plaats vind.

Deze koersomkeer wordt duidelijk aangegeven door het volume patroon onder in de grafiek. In kom daar in het stukje volume-analyse te zijner tijd op terug, het is een basis patroon, maar ik wil alleen maar even wijzen op het belang van Volume, en wellicht nog meer op het belang van de grote partijen om ons het volume te onthouden 🙂

Over manipulatie gesproken, het volume is aanwezig voor de AEX…. het wordt gewoon niet weergegeven … reden waarom ik er een indicator voor geschreven heb.

Ik ga pitten, veel succes voor de komende week.

.

Vriendelijke groet,

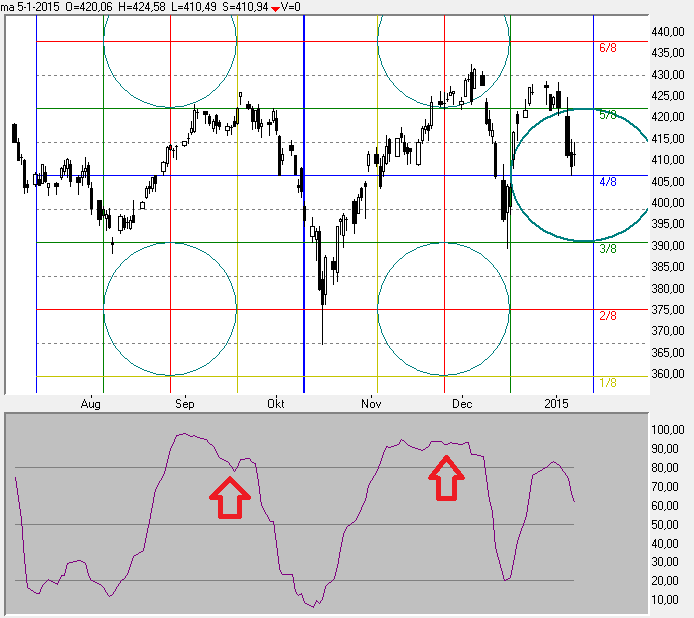

Jan 😉15 december 2014 om 22:43 #link naar dit bericht15-12-2014:

Gelukkig veel meer werk dan verwacht in deze tijd, dus uw updates schieten erbij in 😉

Gelukkig kunt u vrij over mijn indicatoren beschikken via [url]http://www.ta-script.com[/url]

Ik plaats even twee grafieken zonder commentaar erbij, maar wanneer u vaker op deze site kijkt weet u wel wat ik wil vertellen.

Ik verwacht vanaf afgelopen weekend nog even een iets verdere daling die ergens midden deze week stopt waarna de eindejaar rally mag beginnen.

Maar u weet inmiddels wel mijn motto, volg de signalen en nooit een/het idee.

Wacht altijd op bevestiging, want wanneer de koers toch verder wil dalen dan doet ie dat ..ongeacht wat ik verwacht .. 😉

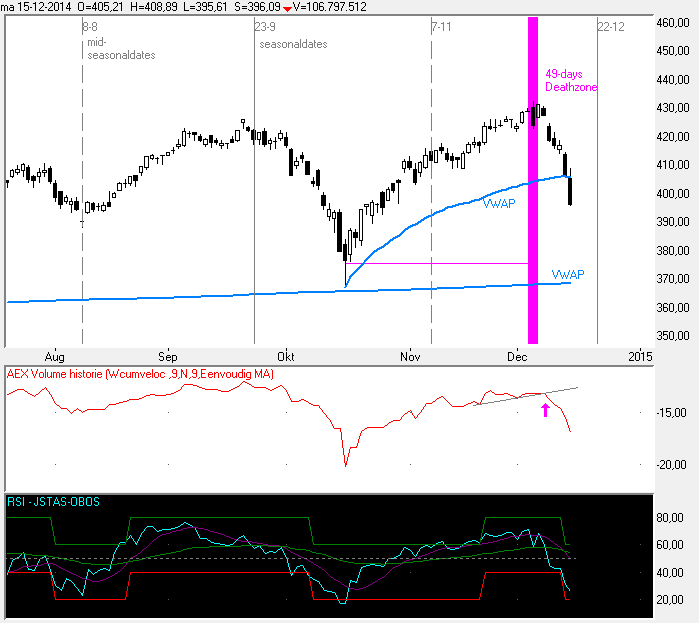

Grafiek 1:

*klik op het plaatje voor een grotere grafiek*

.

Grafiek 2:

*klik op het plaatje voor een grotere grafiek*

.

Zodra ik weer wat tijd heb gaan we verder met het bespreken van de volume indicator omdat dit een extra dimensie toevoegt aan uw prijs analyses, ’t is tenslotte 50% van de informatie die aanwezig is voor analyse ….

.

Vriendelijke groet,

Jan 😉21 december 2014 om 22:59 #link naar dit bericht21-12-2014:

Wat een prachtige tijd voor de technische- analyse- volgers.

Prijsanalyse, volume analyse en RSI- analyse het past perfect bij elkaar en geeft u mooie kansen.

Laten we even terug gaan naar afgelopen maandag, waar ik twee grafieken plaatste, kijk daarvoor in de vorige posting.

We zien de koers dalen .. we zien de RSI-JSTAS dalen, en wat we ook zien is dat de RSI sneller daalt dan de koers, en u weet vanuit datgene wat ik heb verteld over de RSI .. dat dit een moment van opletten is .. meestal volgt daarop een reactie de andere kant op.

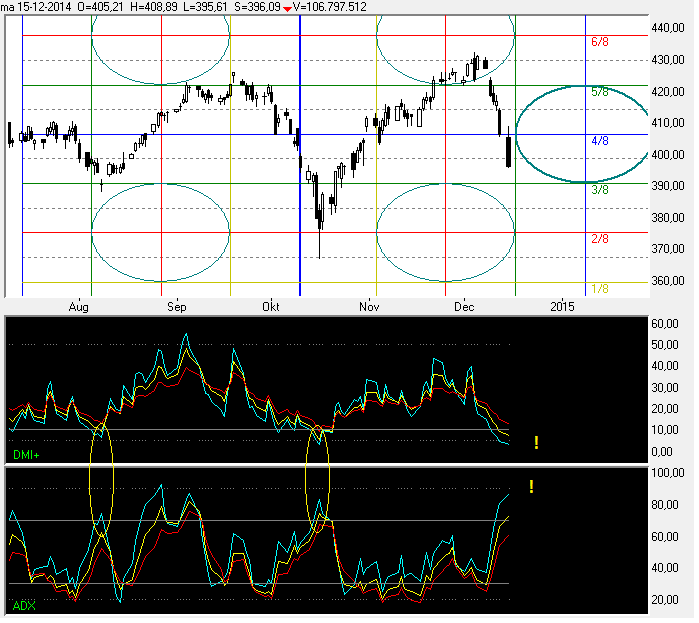

Ik plaatste een grafiek met de DMI+ in combinatie met de ADX, en u weet vanuit mijn verhaaltjes dat je dan zoekt naar een bodem.

Zodra alle zes lijnen omknikken, staat die bodem er, ik heb twee vorige plaatsen aangegeven met een geel cirkeltje.

Ik plaatste de MurreyMath grafiek via de indicator die ik er voor geschreven heb.

De 4/8 lijn werd omlaag gepasseerd, en u weet vanuit mijn verhaaltjes dat dan de 3/8 lijn , als onderzijde van een tradingrange – interessant- wordt.

Oké, hoe pakte dat deze week uit.

Verwacht werd dat de koers nog wat verder daalde tot ergens midden van de week, en we zagen op Dinsdag dat de koers de 3/8 lijn (onderzijde tradingrange) van het MurreyMathframe aantikte waarna de koers als een speer omhoog ging.

Woensdag werd een inside-day en op Donderdag sprong de koers over de 4/8 lijn heen (je kan ook zeggen dat de derde aanval op deze 4/8 lijn ‘raak’ was) waarna deze op Vrijdag afketste op de 5/8 lijn, dat is de bovenzijde van de tradingrange.

We zien dat de bodem ook aangegeven wordt door middel van de TAC-DMI (een combinatie van DMI+ en de ADX).

Grafiek 1:

*klik op het plaatje voor een grotere grafiek*We zien ook in bovenstaande grafiek dat de koers op Dinsdag en Woensdag aan de bovenzijde weerstand ontmoette van de 4/8 lijn.

In de vorige update zag u dat op dat niveau ook een VWAP lijn ligt, en onder het motto van een doorgebroken steun wordt weerstand zorgde deze lijn nu op Dinsdag en Woensdag voor weerstand.

Grafiek 2:

*klik op het plaatje voor een grotere grafiek*In grafiek 2 ziet ook de seasonaldates van Gann weergegeven.

Aankomende maandag is 22-12 en dat is dan weer zo’n datum uit deze indicator.

Kijken we naar voorgaande jaren rondom deze datum dan zien we meestal een hapering in de trend, zelden een grote koersomkeer.

Waar ik nog wel even op wil wijzen in deze grafiek is het volume patroon rondom de bodem in Oktober en de bodem in December.

In mijn stukjes over volume kom ik daar nog op terug, maar kijkt u zelf eens terug in de koersgrafiek, dan zult u zien dat dit patroon erg vaak voor komt op bodems.

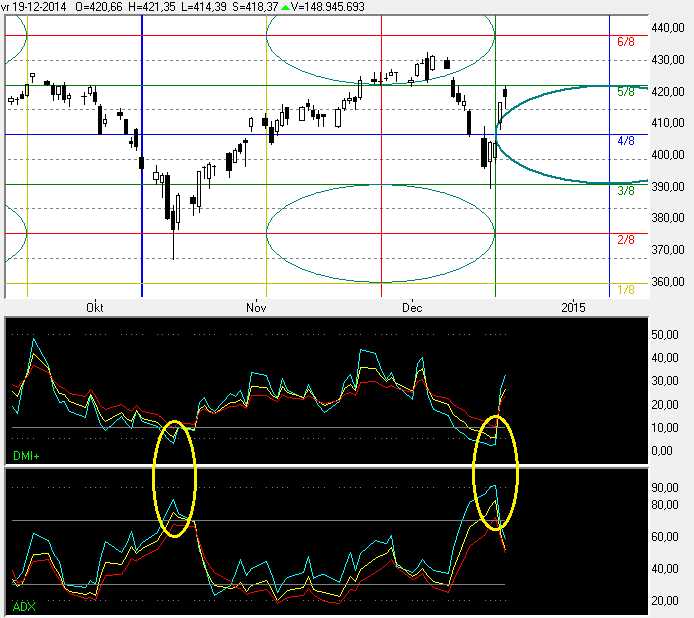

Dan pak ik nu even de grafiek van de FTI erbij, de FTI-Januari-2015.

Grafiek 3:

*klik op het plaatje voor een grotere grafiek*In grafiek 2 ziet u vanaf de bodem bekeken elke dag een stijgend volume, in de FTI is dit niet goed zichtbaar omdat dit contract eigenlijk ‘net begint te lopen’.

Maar het volume op Vrijdag ligt dus hoger dan de twee dagen ervoor in de opgaande trend.

We zagen dus stijgende koersen bij stijgend volume, dat is Bullish, waarna er op Vrijdag ineens verkoopdruk ontstaat, waardoor de koers daalt en aan het einde van de sessie weer nagenoeg sluit waar ie de dag begonnen was.

Dit is een waarschuwingssignaal en kan een koersomkeer betekenen, het wachten is op de volgende candle die ons meer zal vertellen.

Hoe hoger het volume bij deze candle op deze plek, des te groter de kans op een koersomkeer.

.

Nog even het volgende:

Ik kan vanaf Maart-2009 in de Elliott-wave techniek een Ending diagonal tekenen, waarvan de laatste a-b-c gestart is in Oktober dit jaar, en de c gestart is op 16-December.

Ervan uitgaande dat ik dit juist geteld heb …. en a=c …. dan wordt de seasonaldate dit jaar ook weer een kleine correctie, waarna een verdere rally ….misschien wel tot de volgende mid-seasonal-date (kan .. dus hoeft niet ..) … en indien a=c een koersdoel richting 430-440; waarbij u weet dat ik een c soms al zie vanaf 45%(a) .. zie vroegere analyses.

Wees dus alert, volg de koers en zijn signalen, denk nooit dat u wel weet wat ’t wordt …

.

De resterende weken van dit jaar zal er waarschijnlijk weinig volume zijn, koersbewegingen kunnen dan nogal fluctueren, ‘the smart-money’ is meestal afwezig.

Komend jaar gaan we een interessant tijdperk in, ik zal proberen tijd te vinden op een en ander te wijzen door middel van wat grafieken en updates.

.

Iedereen fijne feestdagen toegewenst, en wanneer ik voor het einde van het jaar geen tijd meer heb om iets te plaatsen .. alvast een voorspoedig 2015 toegewenst.

.

Vriendelijke groet,

Jan 😉

.29 december 2014 om 23:06 #link naar dit berichtAllemaal de beste wensen voor 2015!

Mijn wens voor het komende jaar:

[color=#0000FF]Om dyau shaantir antariksha gwam shaantih prithivee shaantir aapah shaantir oshadhayah shaantih vanaspatayah shaantir vishwedevaah shaanti brahma shaanti sarva gwam shaanti shaantir eva shaanti saama shantiredhi sushaantir bhavatu.[/color]

Ik wilde dit jaar eens een andere wens neerzetten dan wat je overal al ziet ;)?

Bovenstaande komt uit de ‘Veda boeken’, ‘de heilige geschriften’ van het Hindoeïsme.

Op z´n Jan boerenfluitjes vertaald staat er:

Laat er vrede zijn in de hemel,

Laat er vrede zijn in de lucht,

Laat er vrede zijn op aarde

Laat er vrede zijn in de wateren,

Laat er vrede zijn in de planten,

Laat er vrede zijn in de bomen,

Laat er vrede zijn onder de Goden,

Laat er vrede zijn in ‘Brahman’,

Laat er in alles vrede zijn.

Laat die vrede, ‘echte vrede’, ook voor mij zijn.Het beste allemaal voor 2015.

Jan.31 december 2014 om 14:37 #link naar dit berichtJan, bedankt voor al die boeiende bijdragen aan dit forum. Je inzet is zeer waardevol.

Ik wens je een heel gezond en voorspoedig 2015 toe!

JanS schreef:

Allemaal de beste wensen voor 2015!Mijn wens voor het komende jaar:

[color=#0000FF]Om dyau shaantir antariksha gwam shaantih prithivee shaantir aapah shaantir oshadhayah shaantih vanaspatayah shaantir vishwedevaah shaanti brahma shaanti sarva gwam shaanti shaantir eva shaanti saama shantiredhi sushaantir bhavatu.[/color]

Ik wilde dit jaar eens een andere wens neerzetten dan wat je overal al ziet ;)?

Bovenstaande komt uit de ‘Veda boeken’, ‘de heilige geschriften’ van het Hindoeïsme.

Op z´n Jan boerenfluitjes vertaald staat er:

Laat er vrede zijn in de hemel,

Laat er vrede zijn in de lucht,

Laat er vrede zijn op aarde

Laat er vrede zijn in de wateren,

Laat er vrede zijn in de planten,

Laat er vrede zijn in de bomen,

Laat er vrede zijn onder de Goden,

Laat er vrede zijn in ‘Brahman’,

Laat er in alles vrede zijn.

Laat die vrede, ‘echte vrede’, ook voor mij zijn.Het beste allemaal voor 2015.

Jan.8 januari 2015 om 22:18 #link naar dit berichtEffe een keer want anders dan anders ….

*

*

[color=#FF0000]De wielen van de koets.[/color][size=85]07-01-2015 [/size]

In de technische analyse op beurskoersen hebben we als basis de waarden van de koers -candle en het volume.

Op deze vijf gegevens (Opening -koers, Hoogste -koers, Laagste -koers, Slot -koers en Volume) laten we de indicator(en) los aan de hand waarvan we bepaalde signalen willen zien of filteren. Je zou denken dat daar niet zoveel mis kan gaan, je bepaalt welk signaal je wilt zien of filteren, je kiest vervolgens de indicator die dit kan en past bij de fase waarin het Fonds of Index verkeerd, je selecteert de juiste instelling …. ét voilá … de signalen rollen over je scherm.

In de golf beweging van de grafiek zijn er echter componenten aanwezig die je in eerste instantie wellicht niet ziet, maar die er wel voor kunnen zorgen dat je indicator een output te zien geeft die er helemaal niet is! Dit kan zelfs als resultaat hebben dat je bij bepaalde instellingen van de gebruikte indicator handelt op zelf geproduceerde ruis in plaats van op gegevens uit de koersgrafiek.

En daarover gaat nu het volgende stukje, ik zal proberen uit te leggen wat er zoal mis kan gaan en nog belangrijker … wat we daartegen kunnen doen.

Wie wel eens een Western heeft gezien zal opgevallen zijn dat de wielen van een koets soms achteruit lijken te draaien terwijl de koets vooruit rijdt. Wat gaat hier mis denkt u wellicht op zo’n moment. Het antwoord is snel te vinden wanneer we een blik in de digitale techniek werpen.

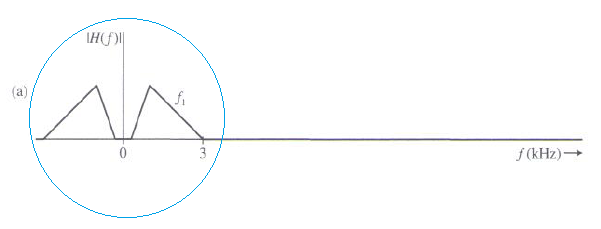

Wanneer we de analoge weergave van een golfvorm bekijken dan ziet u bijvoorbeeld het volgende plaatje (afkomstig vanaf Wikipedia.nl).Figuur 1:

*klik op het plaatje voor een grotere grafiek*Op de horizontale as ziet u de tijd weergegeven, en de verticale as stelt de amplitude (waarde) voor.

Beurskoersen kunnen ook op deze wijze worden weergegeven, alleen zal de waarde (amplitude) dan normaliter boven 0 liggen.

Wanneer we dit signaal digitaal willen opslaan, dat moeten we op tijdstip t1 de waarde meten en die kunnen we dan vastleggen, vervolgens voor tijdstip t2 enzovoorts.

De ruimte tussen elk tijdstip ligt in dit geval vast, we noemen dat tijd-discreet.

We noemen het opslaan van de waarde op een bepaald tijdstip: bemonsteren (sampling), en het aantal monsters per seconde noemen we de bemonsteringsfrequentie.

Frequentie en tijd zijn omgekeerd evenredig; Frequentie = 1 /Tijd

Wanneer we dan later deze digitale gegevens weer om willen zetten naar een analoge weergave dan hoeven we slechts steeds bij elk tijdstip de juiste waarde weer te geven en er een lijntje tussen te trekken.

Duidelijk mag zijn, dat des te korter tijdstip T in bovenstaande figuur is, des te nauwkeuriger later weer de analoge waarden kunnen worden terug gezet.

Immers wanneer we slechts die punten zouden meten zoals in bovenstaande figuur is weergegeven, dan zullen bij reproductie diverse rondingen worden vervangen door een recht lijnstukje.

Dus des te meer meetpunten (een kleinere T dus hogere bemonstering frequentie) des te nauwkeuriger de reproductie weer mogelijk is.

Maar, waar ligt nu de grens?

Gelukkig hebben ‘knappe koppen’ dit al voor ons uitgerekend en dat leverde het beroemde ‘sampling theorema’ van Shannon op wat luidt:

“Een analoog signaal dat componenten bevat tot en met een maximale frequentie van f1-Hz, kan volledig worden gerepresenteerd door samples op gelijke onderlinge afstand (tijd-discreet) wanneer de sample-frequentie ten minste 2*f1 samples per seconde bedraagt.” (Frequentie –> f1 = 1 / T)Dus een signaal van 3000 Hz zal met een frequentie van 6000 Hz moeten worden bemonsterd (gedigitaliseerd) om weer vanuit dat digitale signaal een goede reconstructie te krijgen.

Dat is dus 2 samples per periode van de hoogst gemeten aanwezige frequentie in het analoge signaal.

Dit is wel een ideaal beeld, omdat in de praktijk de benodigde filter technieken nooit 100% ideaal zijn, moet op een wat hogere frequentie worden bemonsterd, waarover later.

Wat gaat er nu eigenlijk fout bij een verkeerde bemonsteringsfrequentie (sample-frequency)?

We moeten dan iets verder in de formule duiken.

Het tijd interval T in figuur 1 kunnen we voor het bovengenoemde theorema weergeven als:

T = 1/(2*f1)

De maximale analoge frequentie f1 volgt dan door de formule anders neer te schrijven:

f1 = 1/2T in Hz.

In radialen: omega1 = 2*pi*f1 = pi/T rad/sec

Knappe koppen hebben dit verder uitgewerkt, en dan blijkt dat reconstructie na digitalisering van het analoge signaal ervoor zorgt dat het originele signaal zich herhaalt rond veelvouden van de bemonstering frequentie (+ en – omega).

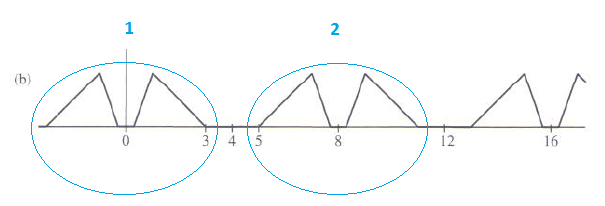

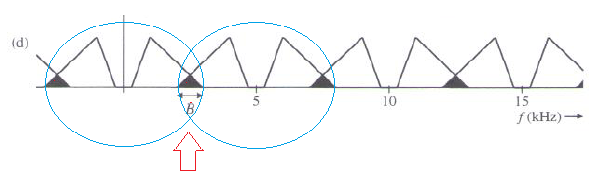

Hoe ziet dat er in de dagelijkse praktijk uit.Figuur a:

*klik op het plaatje voor een grotere grafiek*In figuur a ziet u een signaal met een maximale frequentie (horizontale as) van 3-kHz (3000-Hz).

Wanneer we dit signaal nu gaan bemonsteren met een frequentie van 8-kHz dan ziet het signaal er na reconstructie uit als figuur b.Figuur b:

*klik op het plaatje voor een grotere grafiek*U ziet dat er boven de frequentie van 3 kHz ineens diverse signalen bij zijn gekomen.

Het originele signaal 1 ziet u herhaalt weergegeven als 2 rondom de bemonsteringsfrequentie van 8-Khz.

Dat is in de praktijk eenvoudig weg te filteren, we laten het signaal na reconstructie door een filter lopen wat alles boven de 5-kHz weg filtert.

We hebben hierboven gesampled met een frequentie van 8-Khz.

Het theorema zegt echter dat een sampling met de dubbele frequentie al genoeg is, dus 6-kHz zou moeten volstaan voor een signaal met als hoogste frequentie 3-kHz.

U ziet de weergave hiervan in figuur c.Figuur c:

*klik op het plaatje voor een grotere grafiek*Op papier verloopt alles gladjes, we zien een herhaling van het signaal rond 6 kHz, dus niks aan de hand, we hoeven slechts het signaal boven de 3-kHz weg te filteren om de ongewenste herhalingen weg te werken.

Daarbij treedt er echter een probleem op, het is in de praktijk namelijk niet mogelijk een filter te construeren wat oneindig scherp afsnijdt bij 3-kHz (wat dus alles onder de 3-kHz doorlaat en net boven de 3-kHz niet).

Vandaar dat er moet worden gesampled op een hogere frequentie dan tweemaal f1 waardoor er een ruimte ontstaat die nodig is omdat een filter nu eenmaal niet 100% ideaal is (zie grafiek 2 en 3 verderop in dit verhaal).

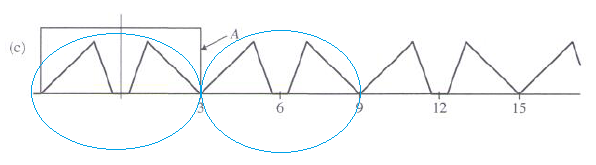

Laten we eens kijken wat er gebeurt wanneer we bemonsteren op een lagere frequentie dan de frequentie die is voorgeschreven door het theorema van Shannon.

Laten we eens bemonsteren met een frequentie van 5-kHz in plaats van 6-kHz.

U kan al wel bedenken wat er gebeurt, immers het oorspronkelijke signaal zal zich nu herhalen rondom die 5-kHz, en dus interfereren met het oorspronkelijke signaal.

U ziet dit in onderstaande figuur d.Figuur d:

*klik op het plaatje voor een grotere grafiek*U ziet nu dat het oorspronkelijke signaal gedeeltelijk wordt overschreven door de opvolgende herhalingen in het spectrum.

Dit is een fout die niet meer kan worden hersteld, een verkeerde sampling frequentie geeft een vervorming die er voor zorgt dat het signaal er na reconstructie anders uitziet dan wat het was voor het proces.

Dit is dan ook exact wat er optreedt in die Western in het begin van dit verhaaltje, de te lage sampling frequentie ten opzichte van de draaiende wielen met hun spaken erin (een te laag aantal beeldjes per seconde van het opname apparaat) veroorzaken een fout die daarna niet mee te herstellen is, je kan daardoor aan de draairichting van het wiel niet meer bepalen in welke richting de koets rijdt.

Deze fout vanwege een verkeerde bemonstering frequentie wordt vouwvervorming genoemd, en een mooi Engels woord daarvoor is: Aliasing.Mooi man, maar wat heeft dat nu te maken met onze beurskoersen? 😉

Wel, wellicht meer dan u denkt, en ik grijp daarvoor even terug op het werk van John Ehlers.

John Ehlers is een elektrotechnisch ingenieur die zich onder andere heeft verdiept in digitale filtertechnieken, en deze toepasselijk heeft gemaakt voor gebruik in onze technische analyse.

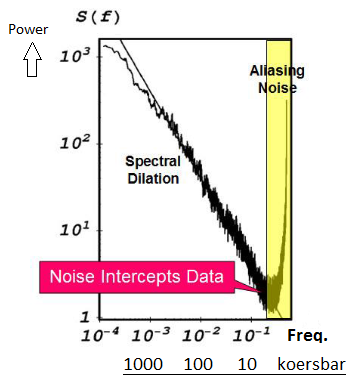

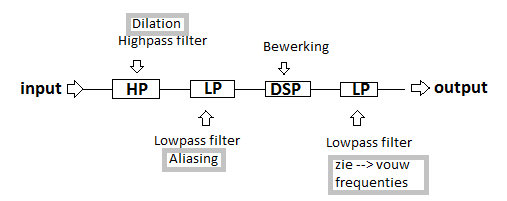

In één van zijn publicaties laat hij de volgende grafiek zien:Grafiek 1:

*klik op het plaatje voor een grotere grafiek*Op de horizontale as van deze grafiek ziet u de frequentie en op de verticale as het vermogen in een bepaalde golfbeweging weergegeven.

Ik heb onder de horizontale frequentie as even een schaal weergegeven met het aantal koersbars zoals we dat in onze grafieken gebruiken, dat zijn dus het aantal koersbars waarop u een indicator instelt.

In het geel gekleurde gedeelte ziet u de aliasing weergegeven, uw weet nu dat dit de vouw -vervorming is.

Bij hoger wordende frequentie ziet u dat de aliasing het oorspronkelijke signaal totaal overtreft in waarde. Of anders neergeschreven, onder een 10-koersbar periode wordt het oorspronkelijke signaal volledig overstemd door de aliasing.

Er treedt nog een ander verschijnsel op en John Ehlers noemt dit ‘Spectral Dilation’.

Bij lagere frequenties dan 0,1 dus bij meer dan 10 koersbars neemt het vermogen in de golf beweging toe met 6-dB per octaaf.

Deze ongewenste effecten willen we verwijderen en daarvoor kunnen we gebruik maken van filters.

*

In de technische analyse op koersgrafieken wordt als filter veel gebruik gemaakt van een gemiddelde, zoals een gewoon gemiddelde (SMA), een gewogen gemiddelde (WMA) en een exponentieel gemiddelde (EMA).

Ik heb daar al eens een stukje over geschreven wat u kan vinden onder de link: [url]http://www.jstas.com/Gemiddelden/middelen_maar.htm[/url]

Ik raadt u echt aan bovenstaande link even serieus door te lezen, u leert dan iets over filteren.

Nu zijn de hierboven genoemde gemiddelden niet de beste filters. Om een behoorlijke demping van ongewenste signalen te verkrijgen moet er vaak met een lange periode instelling worden gewerkt wat dan weer een grote ‘lag’ tot gevolg heeft, de indicator loopt dan erg achter op de beurskoersen, je signalen komen te laat.

*

Laten we beginnen met het filter voor het zo goed mogelijk onderdrukken van het aliasing effect.

Uit bovenstaande stukje weet u dat dit inhoudt dat hogere frequenties moeten worden onderdrukt, ofwel onder de 10 koersbars.

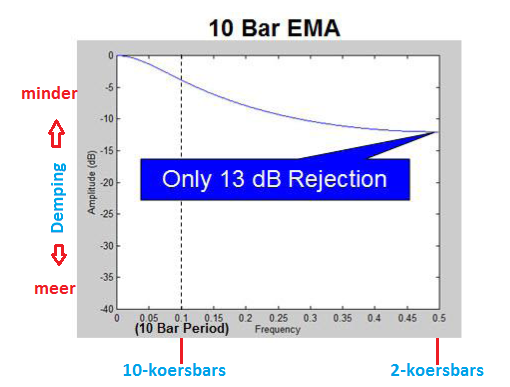

Laten we eerst eens de demping bekijken van een 10 bar EMA wat we hiervoor zouden kunnen gebruiken.

Ehlers geeft de volgende grafiek voor de filterende werking van een 10 koersbar EMA.Grafiek 2:

*klik op het plaatje voor een grotere grafiek*U ziet dat op de Niquist frequency (2 koersbars) de demping van de EMA 10 slechts 13 dB is.

Door nu gebruik te maken van filter technieken vanuit de digitale filter techniek kunnen we filters ontwerpen en gebruiken die ten eerste van een hogere orde zijn en ten tweede veel minder lag hebben.

De orde van een filter wordt bepaalt door de mate van verzwakking per octaaf.

Een eerste orde filter verzwakt 6-dB per octaaf.

Een tweede orde filter verzwakt 12-dB per octaaf.

Een derde orde filter verzwakt 18-dB per octaaf, en zo verder.

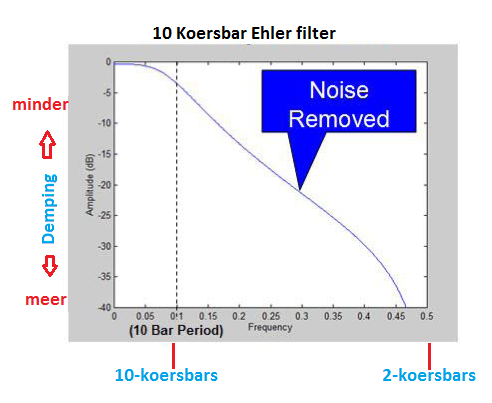

De demping eigenschappen van zo’n hoger orde filter van 10 bar geeft Ehler in onderstaande grafiek.Grafiek 3:

*klik op het plaatje voor een grotere grafiek*U ziet een enorm verbeterde demping terwijl de lag lager ligt dan van een EMA filter (het bewijs daarvoor laat ik nu achterwege, bij tijd in een ander werkstukje).

Wat u in grafiek 3 ziet is de demping van een hoger orde filter dan het EMA filter welke we verkregen hebben vanuit de digitale technieken.

*

Mooi voor zover, de foute analyse ten gevolge van aliasing kunnen we op deze wijze met het Ehler filter wegwerken, maar hoe gaan we te werk met die ‘spectral dilation’?

*

Voor de onderdrukking van ‘Spectral Dilation’ moeten we de langere golflengten onderdrukken, lagere frequenties dus.

De tools uit onze standaard gereedschapskist voldoen daar helaas ook niet.

De meeste tools hiervoor (oscillators en detrenders) acteren als een filter van de eerste orde, dus een demping van 6-dB per octaaf.Maar, zoals ik al eerder in dit stukje beschreef, de ‘Spectral Delation’ neemt toe met 6-dB per octaaf. Wanneer we dan ter onderdrukking Oscillatoren of Detrenders toepassen die maar 6-dB per octaaf verzwakken is het gevolg hiervan is, dat lagere golflengtes niet uitgefilterd worden, behalve een beetje egalisering van de koersbeweging doen ze niet veel.

Pas wanneer we een hoger orde filter gebruiken ontstaat er resultaat.

Een tweede orde filter zal 12-dB per octaaf verzwakken, en dat zal dan wel een onderdrukking geven voor de ‘Spectral Delation’.

Een bijkomend effect is een ijkpunt voor de oscillator waarover wellicht meer een andere keer.

*

Oké Jan , tot zover .. effe samenvatten graag!

Ik heb proberen aan te geven tegen welke problemen je zoal aanloopt bij analyse van data, in dit geval de koers van een fonds of index etc.

Ik heb even de aandacht gevestigd op twee problemen, en dat is ‘Aliasing’ en ‘Spectral Dilation’.

Het ‘Alising’ effect kunnen we wegwerken door koersbars minder dan 10 (hogere frequenties) weg te filteren.

De ‘Spectral Dilation’ treedt op bij lagere frequenties (hoger aantal koersbars- zie grafiek 1) en die kunnen we uitfilteren door middel van een ‘HighPass filter’.

Samenvattend -kort door de bocht- om de aanwezige Aliasing en Spectral Dilation weg te werken moeten we aan de bovenzijde en aan de onderzijde van het frequentie spectrum filteren, en zo’n combinatie filter wordt een band-doorlaat-filter (roofing filter) genoemd.

U begrijpt nu al wel dat het roofing filter in dit geval dusdanig berekend moet worden dat alleen die frequenties moeten worden doorgelaten welke overeenkomen met een gebied wat ligt tussen de 10 en 48 koersbars. Deze 10 en 48 koersbars zijn gegeven door Ehlers, ik zal t.z.t. een stukje programma schrijven waarin u zelf deze waarden kan aanpassen.

Buiten deze bandbreedte wordt het te meten signaal weggedrukt door aan de ene kant ‘aliasing’ en aan de andere kant ‘spectral dilation’; buiten deze bandbreedte handelt u op –ruis-.

*

Jan, wanneer ik je dus goed begrijp moeten we een HighPass filter gebruiken om de ‘Spectral Dilation’ te verwijderen en een lowpass filter gebruiken om de Aliasing te verwijderen, alvorens we de data gaan gebruiken voor verdere analyse.

Ja helemaal goed, maar dan ben je er nog niet wanneer je bovenstaande allemaal goed gelezen en begrepen hebt 😉

Je zag bij het stukje over vouwfrequenties namelijk dat bij reproductie het signaal zich herhaalt rondom de sample frequentie.

Die herhaalde signalen willen we niet (we willen alleen het origineel) dus we moeten nog een lowpass filter plaatsen nadat het signaal bewerkt is.

Schematisch (verkort) ziet dat er als volgt uit.Figuur 2:

*klik op het plaatje voor een grotere grafiek*Het te bewerken signaal gaat eerst door een hoog doorlaatfilter, daarna door een laag doorlaatfilter die samen een band -doorlaat filter vormen.

Daarna vindt de bewerking plaats (DSP=Digital Signal Processing) waarna het bewerkte signaal nogmaals door een laag doorlaat filter gaat om alleen het gewenste signaal over te houden en niet de herhaalde reproducties rondom de sampling frequentie (zie een stukje terug in dit werkstukje) die laatste worden dus uitgefilterd.

Allemaal mooi man 😉 maar wat kunnen we ermee in de dagelijkse praktijk, dat is immers wat telt!

Ja, wat kan je ermee, ten eerste is het misschien leerzaam om te weten dat wat je denkt te zien er misschien helemaal niet is; denk aan de terug draaiende wielen in de Western terwijl de koers vooruit gaat; wil je daarop handelen ?.. wil je handelen op de terug draaiende wielen van de beurs terwijl de koers de andere kant op gaat?

*

U weet nu het volgende:

Al heel snel, voordat u het door heeft, handelt u op ruis die ontstaat door een verkeerde aanpak.

Wanneer u geen weet heeft van Aliasing, zit u voordat u het beseft te handelen in de foute gegevens, ik noem dat maar even ruis.

Wanneer u geen weet heeft van ‘Spectral Dilation’ ,wel dan handelt u op deze spookverschijnselen.

En weet je wat je dan als gevolg daarvan vaak hoort in de markt: –> technische analyse werkt niet meer vandaag de dag!

*

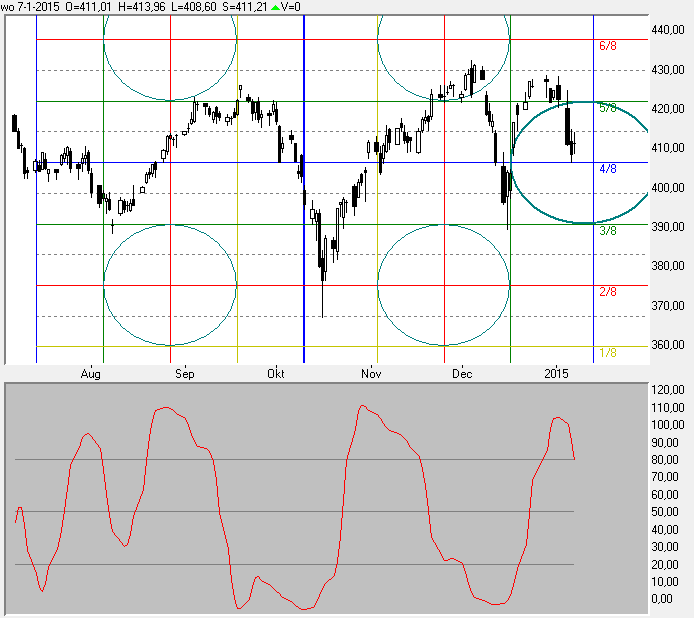

Ik laat nu hieronder even twee grafieken zien met daarin de StochasticsK, dat is een stukje van de Stochastics zoals in de regel wordt gebruikt.

De Stochastics indicator valt onder de groep -oscillatoren-.

Oscillatoren moeten bij juist gebruik de trend uitfilteren en de cyclus weergeven.

Laten we even kijken naar die StochasticsK voordat we de filters inschakelen.

In mijn geschreven stukje TA-script code kan u die op vier manieren laten berekenen, maar ik pak nu even de meest gebruikte methode, en dat is een berekening op de H-L-C-koersen en dat dan met een periode van 20.De ta-script-code vindt onder deze link: [url]http://www.ta-script.com/forum/viewtopic.php?f=2&t=546&p=8525#p8525[/url]

Daar rolt de volgende grafiek uit.

Grafiek 4:

*klik op het plaatje voor een grotere grafiek*De ideale oscillator heeft een beweging van 0 – 100, maar wanneer dat niet volledig wordt gerealiseerd is dat geen probleem, ik wijs er alleen even op.

In grafiek 4 zien we wel een ander probleem, en dat is dat wanneer de koers omhoog blijft gaan (nadat een sinusvorm verloop eigenlijk alweer omlaag wil gaan) de oscillator bovenin blijft hangen; ik heb er even een paar pijltjes bij geplaatst. Dit ‘hooghouden’ van de indicatorlijn wordt veroorzaakt door wat Ehlers noemt ‘Spectral Dilation’.

Wanneer we een oscillator hebben die daar geen last van heeft, zal deze theoretisch beter de cyclus aangeven.

Ik plaats daarvoor nu even hieronder ter vergelijk hetzelfde stukje koersgrafiek maar dan met de StochasticsK berekening na toepassing van de filters.Grafiek 5:

*klik op het plaatje voor een grotere grafiek*U ziet dat na de filtering de StochasticsK meer een sinusvorm verloop gaat krijgen, hij volgt meer de onderliggende cyclus in de koersgrafiek.

Het horizontale verloop wat u zag in grafiek 4 op bij de twee pijltjes is verdwenen doordat de ‘Spectral Dilation’ is verwijderd door het filter.

Ook beweegt de oscillator nu beter tussen 0 en 100.

Doordat nu beter de cyclus van de koersgrafiek wordt opgevolgd wordt dit door Ehlers een ‘predictive’ indicator genoemd.

Hiervoor gelden echter wel andere handel regels dan bij de traditionele Stochastics, maar ik wil het voor nu echter hier even bij laten wellicht een volgende keer.[color=#0000FF]—Het is niet slim om in een western de rijrichting van de koets te bepalen aan de hand van draairichting van de wielen — doe dat dan ook niet met de beurskoersen …. ;-)[/color]

Vriendelijke groet,

Jan 😉26 januari 2015 om 08:29 #link naar dit berichtvoor de update van afgelopen weekend klikt u even op de volgende link:

[url]http://www.jstas.com/2009/Dageljiks%20verloop%20van%20de%20AEX%20grafieken.htm[/url] -

AuteurBerichten

Je moet ingelogd zijn om een reactie op dit onderwerp te kunnen geven.