Dit onderwerp bevat 3 reacties, heeft 1 stem, en is het laatst gewijzigd door ![]() Hedgevestor 12 jaren geleden.

Hedgevestor 12 jaren geleden.

-

AuteurBerichten

-

3 oktober 2013 om 18:18 #link naar dit bericht

Dit is het besloten draad van Hedgevestor. Alleen abonnees hebben toegang.

3 oktober 2013 om 18:35 #link naar dit berichtWelkom op het besloten deel van Hedgevestor. Dit draadje is alleen voor abonnees toegankelijk.

Ten aanzien van de doelstelling, de beleggingshorizon en hoe Hedgevestor werkt is er niets gewijzigd ten opzichte van wat u gewend bent. In dit bericht is daar meer over te vinden.

-Op termijn wordt een portefeuille samengesteld met circa 12 posities: gemiddeld 9 long posities en 3 short posities. Bij de long posities wordt gekeken naar defensieve bedrijven. Groei in opkomende markten en een lage blootstelling aan de financiële onrust zijn belangrijke criteria. De keuze zal vallen op in Amsterdam genoteerde bedrijven. Daar ligt onze expertise.

-Posities worden in principe voor de langere termijn aangehouden. Bij fundamenteel nieuws kan echter direct worden ingegrepen.

-In te nemen posities worden 1 dag van te voren bekend gemaakt en de openingskoers de volgende dag is leidend.

-Voor het berekenen van het rendement worden transactiekosten, zoals die door Binck in rekening wordt gebracht, afgetrokken. Bij het innemen van een short positie wordt eventueel uitbetaald dividend afgetrokken van het rendement.

Wij hopen dat het zo duidelijk is. Mocht u vragen hebben, dan kunnen jullie in deze draad posten.

Voor deze draad zijn een aantal spelregels van kracht en dat zijn:

-Het is niet de bedoeling dat u of ik in deze draad e-mailadressen gaat posten of oproept tot het posten van e-mailadressen. Het posten van e-mailadressen op fora is mijns inziens erg onverstandig en is in deze draad niet toegestaan.

-Het is ook niet de bedoeling dat u andere abodiensten noemt. Prima als u zich bij meer diensten heeft aangesloten, maar aan verhalen als zij doen het beter, slechter of anders dan Hedgevestor hebben we niets. Doe dat dan ook niet.

-Het is ook niet de bedoeling dat u zelf adviezen post. U mag uiteraard vragen waarom ik iets doe, of dat verstandig is en kritiek geven. Ook kunt u melden dat u erg tevreden of juist ontevreden bent. Maar eigen adviezen geven is nergens voor nodig, dus niet doen.

Tot zo ver de spelregels.

Ik neem aan dat iedereen weet dat ik niet zelf in de genoemde posities beleg. Het kan voorkomen dat ik een positie inneem, maar dan zal ik dat in deze draad vermelden.

De redactie van De Kritische Belegger heeft geen posities tenzij dat expliciet wordt aangegeven.

Op de postings in deze draad is de disclaimer en algemene voorwaarden van toepassing. U heeft de vrijheid om met de signalen te doen wat u ermee wilt. Het zijn geen beleggingsadviezen maar meer een hulpmiddel voor beleggers. Beleggen/traden brengt aanzienlijke risico’s met zich mee.

Tot slot hoop ik op een leuke en duurzame samenwerking die voor ons allen resulteert in voldoende rendement.

1 december 2013 om 17:32 #link naar dit berichtBeste volgers van Hedgevestor,

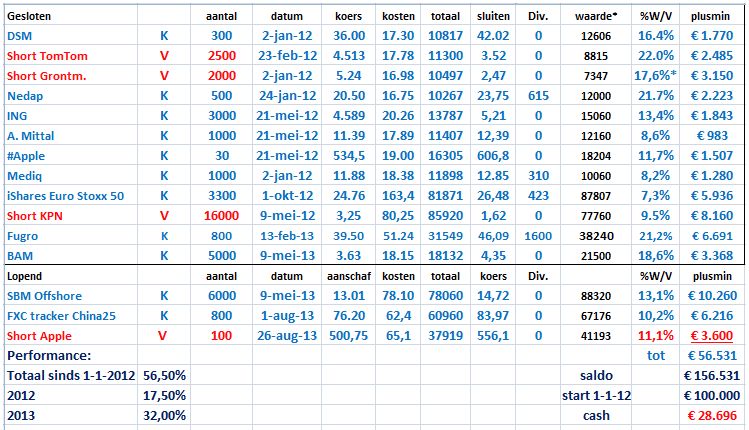

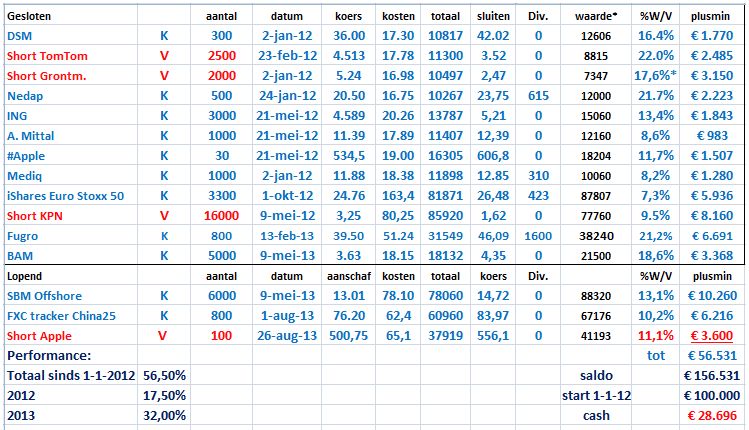

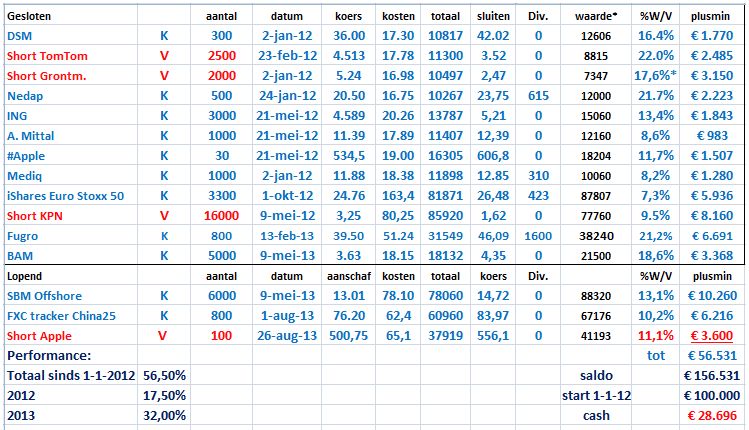

Bijgaand een update van de waardeontwikkeling van de portefeuille en een toelichting op de lopende posities.

Algemeen:

De westerse beurzen zijn door de monetaire stimuleringsmaatregelen van centrale banken dit jaar zeer hard opgelopen. De hoofdgraadmeter van Wall Street S&P 500, de index van de 500 grootste Amerikaanse ondernemingen, is dit jaar 24 procent gestegen. De koersstijging wordt niet gerechtvaardigd door de winstgroei: de netto winst van de S&P500 ondernemingen steeg het afgelopen kwartaal op jaarbasis slechts 3,4 procent.

Door de lage rente hebben spaarders momenteel echter een negatief reëel rendement en vermogensbeheerders die de zijlijn hebben opgezocht kijken vertwijfeld naar de oplopende koersen.

Er zijn geen concrete aanwijzingen dat de stijgende beurstrend op korte termijn wordt gebroken maar voorzichtigheid is geboden. Hedgevestor kan anticiperen op zowel stijgende als dalende markten.

Update van onze posities:

FXC tracker China25

De opmars van de westerse beurzen de laatste jaren is volledig voorbij gegaan aan de Chinese beurs. De toonaangevende Shanghai Composite index noteert 70 procent onder zijn all time high neergezet in 2007 en handelde de laatste jaren in een neerwaartse trend. Wij verwachten echter dat Chinese aandelen in 2014 een inhaalrace inzetten.

De Chinese beurs veerde recentelijk op na de beraadslagingen tijdens het derde plenum van de Chinese partij. Vergaande Chinese economische hervormingen zijn aangekondigd, waaronder de instelling van een economische vrijhandelszone in Shanghai, en de gehate een kind politiek is overboord gegooid.

De hervormingen, met de nadruk op liberalisering van de economie en het terugdringen van de bureaucratie, zijn waarschijnlijk de meest ingrijpende maatregelen sinds het formeel toestaan van kapitalisme in de jaren negentig.

Beleggers zijn de laatste jaren zeer terughoudend geweest. Zij vrezen onder meer een crash in onroerend goed en een economische groeivertraging. Wij denken echter dat veel slecht nieuws al is verdisconteerd: Chinese aandelen handelen gemiddeld rond hun boekwaarde.

Technisch staat de Shanghai Composite op het punt om een langjarig bodempatroon af te ronden. Vroege instappers maken kans op een uitzonderlijk rendement:

SBM Offshore

Onze positie in de oliedienstverlener heeft tot nu toe een behoorlijk rendement opgeleverd. Wij verwachten echter dat de koers nog veel verder zal stijgen.

De koersvorming van SBM Offshore is de laatste maanden zijwaarts. Beleggers vrezen de uitkomst van een smeergeldaffaire in Afrika en de sputterende oplevering van het Deep Panuke project dat tot een schadevergoeding kan leiden.

SBM Offshore realiseerde een omzetstijging in het derde kwartaal van 50% naar USD 1,2 miljard, gedreven door een forse omzetstijging bij Turnkey (de bouw van FPSO’s of onderdelen daarvan), waar de omzet met 61% steeg naar USD 935 miljoen. Indien de boetes voor de smeergeldaffaire en Deep Panuke meevallen kan naar onze inschatting de koers direct opveren richting 20 euro.

De inzet van FPSO’s (omgebouwde olietankers) zal namelijk in de komende jaren naar verwachting sterk toenemen. SBM Offhore is een van de sterkste spelers op dit gebied. Oliemaatschappijen geven vaker de voorkeur aan de lease van FPSO’s dan zelf investeren. SBM Offshore heeft de grootste vloot FPSO’s ter wereld voor de verhuur. De laatste tijd heeft het concern veel langlopende leasecontracten (20 jaar) afgesloten. De gemiddelde duur van de contracten is circa 12 jaar en de leasevloot levert een stabiele kasstroom op.

De orderinstroom verloopt onregelmatig vanwege het beperkte aantal grote orders en vooral door de instroom van orders met een lange contractduur (soms 20 jaar). De orderinstroom lag in de eerste 9 maanden van 2013 op USD 7,8 miljard, waardoor de orderportefeuille op het hoogste niveau ooit kwam: USD 21,6 miljard. Volgens het concern zijn er momenteel circa 60 FPSO projecten te vergeven, waarvan SBM Offshore er circa 20 verwacht binnen te halen op basis van het huidige marktaandeel.

De balans van SBM Offshore is gezond; eind juni bedroeg de nettoschuld 2,2 keer het aangepaste EBITDA over de afgelopen 12 maanden. De solvabiliteit steeg medio 2013 naar 30,0% ten opzichte van de 27,1% eind 2012. Bij de update over het derde kwartaal gaf het concern geen update over de balans.Het gespecialiseerde bedrijf met een sterke marktpositie handelt op basis van de verwachte winst voor 2014 op een koers winstverhouding van krap 9.

short Apple

Apple is de enige positie waar wij (vooralsnog) op een negatief rendement staan.

De iPad- en iPhone maker is het duurste bedrijf in de wereld geworden dankzij superieure producten met zeer hoge winstmarges. Wij verwachten dat de hoge winstmarges de komende jaren zwaar onder druk komen te staan.

Concurrenten zoals SamSung maken tegenwoordig smartphones van vergelijkbare kwaliteit en met dezelfde mogelijkheden waardoor op prijs geconcurreerd moet worden. Zoals bij alle consumentenelektronica in het verleden het geval is geweest, daalt de prijs snel nadat fabrikanten hun technologische voorsprong zijn kwijt geraakt.De meeste producenten van consumentenelektronica, zoals TV’ s en geluidsapparatuur, verkopen hun producten tegen kostprijs of lager om het hoofd boven water te houden. Philips maakte hoogwaardige producten maar heeft na jarenlange verliezen zijn divisie afgestoten.

International Data Corp’ s (IDC) constateerde afgelopen week een prijsdaling op jaarbasis van smartphones van 387 naar 337 dollar: een daling van meer dan 12 procent. http://www.idc.com/getdoc.jsp?containerId=prUS24461213IDC verwacht dat de gemiddelde prijs voor een smartphone in 2017 is gedaald naar 265 dollar. Op dit prijsniveau zijn de hoge winstmarges, die Apple het duurste bedrijf van de wereld hebben gemaakt, verdampt.

Wij handhaven onze shortpositie.Met beleggersgroet,

Hedgevestor

-

AuteurBerichten

Je moet ingelogd zijn om een reactie op dit onderwerp te kunnen geven.